Расчет налога на роскошь и список автомобилей (2020-2021 год)

Налог на роскошь: автомобили (официальный список Минпромторга РФ)

Каждый год Минпромторг обновляет список автомобилей, попадающих под налог на роскошь, впервые введенный с 2014 года. Этот год также не стал исключением. На период 2020-2021 года список пополнился новыми транспортными средствами. Причем некоторые версии автомобилей, попавшие под налог на роскошь, никак не попадают под категорию престижных роскошных машин (речь идет об авто массового сегмента).

Напомним, налог на роскошь за автомобили в России был введен 1 января 2014 года в рамках так называемого «налога на роскошь» – повышающего коэффициента налога на имущество (собственность). Под этот повышающий коэффициент попала не только недвижимость, но и транспортные средства (п. 2 ст. 362 НК РФ). Согласно этому федеральному закону, под налог на роскошь попадают все транспортные средства, стоимость которых превышает 3 млн рублей. В этом случае при расчете транспортного налога применяются повышающие коэффициенты.

При покупке дорогих автомобилей владельцам стоит знать ряд нюансов, чтобы точно понимать, попадает ли транспортное средство под оплату повышенного транспортного налога. Мы в 1Gai.Ru решили собрать ответы на все часто возникающие вопросы у автовладельцев роскошных автомобилей, связанные с уплатой налога на роскошь.

Итак, давайте вспомним, что такое налог на роскошь для автомобилей, каково его описание и какие нюансы стоит знать тем, кто уже является обладателем автомобилей стоимостью более 3 млн рублей, и тем, кто только в будущем собирается приобретать автомобиль, который, по мнению государства, является «роскошным».

Скачайте список автомобилей, попадающих под оплату налога на роскошь:

Скачать файл: Перечень.pdf [251,1 Kb] (cкачиваний: 4314)

Посмотреть онлайн файл: Перечень.pdf

Скачать файл: Перечень.doc [112,57 Kb] (cкачиваний: 1263)

Посмотреть онлайн файл: Перечень.doc

Что это за налог: какие цели преследует и зачем введен?

Первое, что хотелось бы прояснить, что так называемый «налог на роскошь» – это не самостоятельный сбор, а повышающий коэффициент, включенный в транспортный платеж.

Этот дополнительный сбор регулируется частью второй статьи 362 Налогового кодекса РФ (актуальная версия на 27 ноября 2017 года), под который подпадают 4 класса дорогих авто, для которых отличается сумма расчета коэффициента в зависимости от стоимости и возраста автомобиля.

Ежегодно на сайте Министерства промышленности и торговли Российской Федерации (Минпромторг России) публикуется

Цель введения налога на роскошь

Здесь наши законодатели применили международный опыт развитых стран, дифференцировав граждан, имеющих большие доходы, от среднего класса. Классическую формулу гибкого налогообложения можно озвучить следующим образом: богатые должны платить за излишества (предметы роскоши) больше, чем средний класс.

Зачем он введен?

Во-первых, для пополнения бюджетов регионов дополнительными денежными средствами;

Во-вторых, поскольку под налог на роскошь не попадают отечественные легковые автомобили, а список роскошных автомобилей из-за подорожания заграничной техники потихоньку пополняется машинами, которые шесть лет назад стоили на порядок дешевле и были доступны относительно широким слоям населения, цель введения повышающего коэффициента также можно считать импортозамещением;

В-третьих, применение вышеназванной формулы, что имущие должны платить больше денежных средств в казну

Где можно ознакомиться с полным списком премиальных автомобилей?

Перечень премиальных моделей , которые подпадают под увеличенный налог, ежегодно публикует Минпромторг не позднее 1 марта.

С какой стоимости в 2020 году на автомобили будет накладываться налог на роскошь?

Он применяется для автомобилей со средней стоимостью по договору купли-продажи свыше 3 миллионов рублей. Это начальная стоимость, по которой автоматически происходит включение модели автомобиля в перечень Минпромторга, при этом максимальная стоимость ограничений не имеет. Согласно перечню, в список в 2020 году вошли легковые автомобили средней стоимостью от 15 миллионов рублей и выше.

«Средняя стоимость» автомобиля, согласно пояснению Минпромторга, рассчитывается на основе рекомендованных розничных цен на базовые версии конкретной марки, модели и года выпуска. Также в Министерстве промышленности и торговли отмечают, что в расчетах не учитывается фактическая стоимость легкового транспортного средства.

За основу возьмут рекомендованные розничные цены новых автомобилей по состоянию на отчетный налоговый период на 1 июля и 1 декабря.

Порядок расчета средней стоимости легковых автомобилей (www.consultant.ru):

«В целях осуществления расчета по формуле N 1 Министерство промышленности и торговли Российской Федерации направляет ежегодно не позднее 1 мая производителям и/или уполномоченным лицам производителя запрос о предоставлении информации о рекомендованных розничных ценах по каждой марке, модели и базовой версии автомобилей с учетом года выпуска, розничные цены которых превышают 3 млн руб.».

Средняя стоимость автомобиля определяется в порядке, утвержденном Приказом Минпромторга России от 28.02.2014 № 316 «Об утверждении Порядка расчета средней стоимости легковых автомобилей в целях главы 28 НК РФ» .

Через сколько лет после выпуска автомобиля, попавшего под налог на роскошь, повышенный коэффициент не применяется?

Коэффициент будет применяться, пока автомобилю не исполнится больше 3 лет со дня его выпуска. При этом по мере повышения стоимости легкового автомобиля для индивидуального использования предусмотрена временная шкала градации по году выпуска. Вот она (составлена на основе перечня легковых автомобилей, подлежащего применению в очередном налоговом периоде (2020 год)):

средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет;

средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Исчисление сроков, указанных в Налоговом кодексе, начинается с года выпуска легкового автомобиля, и неважно, выпущен он в начале года – в январе или в конце года – в декабре.

Какие коэффициенты применяются на период 2020 и 2021 гг.?

Повышающие коэффициенты транспортного налога, согласно Налоговому кодексу РФ, следующие:

1,1 — для роскошных автомобилей за 3-5 млн и не старше 3 лет;

2 — для машин ценой 5-10 млн и не старше 5 лет;

3 — для авто стоимостью 10-15 миллионов рублей и не старше 10 лет, а также дороже 15 млн и не старше 20 лет

ВАЖНО! Точную сумму транспортного налога с учетом повышающего коэффициента можно узнать только в том случае, если вы владеете информацией о точной стоимости налоговой базы для вашей модели автомобиля. Иными словами, зная, сколько стоит ваша машина, по официальным данным, будучи новой.

Для каких автомобилей применяется повышающий коэффициент?

Под налог на роскошь подпадают исключительно легковые автомобили, вне зависимости от класса, тоннажа и других технических особенностей, при соблюдении ранее озвученных условий по стоимости и возрасту. То есть мотоциклы, тракторы, грузовики, мотороллеры или другие ТС таким повышающим налогом облагаться не будут.

Когда и как платится?

«Транспортный налог, вне зависимости от того, включен ли в него сбор за роскошность автомобиля или нет, необходимо платить в срок до 1 декабря следующего за отчетным периодом года. Если же этот день приходится на выходной, то последний день оплаты налога переносится на следующий рабочий день», – говорится на сайте ФНС.

Таким образом, транспортный налог должен быть оплачен до 1 числа декабря, при этом, если автомобиль входит в перечень Минпромторга, сбор за роскошь будет включен в оплату автоматически.

Если автомобиля нет в опубликованном списке Минпромторга?

Если легкового автомобиля нет в списке на официальном сайте Минпромторга, предположим он подорожал в течение года, но до публикации Перечня (публикуется ежегодно не позднее 1 марта на сайте Минпромторга), то транспортный налог к такому автомобилю будет высчитываться без учета повышающего коэффициента: Письмо № БС-4-21/10448@ от 01.06.2017.

Если автомобиль присутствует в Перечне, но не совпадет информация о нем (мощность, объем двигателя и т. д.)?

Аналогично не будут применяться коэффициенты при отсутствии или отличии информации об автомобиле в Перечне, как то: модель, марка, версия, специализация и другие параметры. Таково мнение Федеральной налоговой службы от 1 июня 2017 года.

Отсюда делаем вывод: сверяйтесь со списком тщательно, вплоть до мощности ТС, объема мотора; наличие модели в списке не означает автоматическое попадание машины под повышающий налог.

Можно ли обойти налог на роскошь, если автомобиль есть в Перечне, но стоит меньше 3 млн рублей?

Как мы уже упоминали, в ходе расчетов для понимания, должен ли автомобиль облагаться повышающим коэффициентом или нет, применяется термин «средняя стоимость» (рассчитывается на основе рекомендованных розничных цен на базовые версии конкретной марки, модели и года выпуска).

Иными словами, даже если автомобиль вы приобрели по скидкам и он обошелся вам меньше 3 млн рублей, но модель внесена в общий реестр Минпромторга, а также если автомобиль был новый или ему не более 3 лет с момента выпуска, избежать повышающего коэффициента вам не удастся.

Есть ли льготы по уплате налога на роскошь?

Формально есть, но они малоприменимы, и вот почему. Здесь стоит обратиться к налоговым льготам на транспорт, устанавливаемым как на федеральном, так и на уровне регионов. В частности, субсидии регулируются статьей 358 Налогового кодекса РФ.

А именно: граждане, владеющие (часть 2 статьи 358 « Объект налогооб ложения »):

легковыми автомобилями, специально оборудованными для использования инвалидами, а также автомобилями с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), в случае, если инвалидность гражданина подтверждена соответствующими органами;

полученными (приобретенными) через органы социальной защиты населения в установленном законом порядке.

Как видно, для этой категории лиц речи о предоставлении льгот по дополнительному налогу на роскошь речи идти не может ввиду низкой мощности двигателя и бюджетности этих машин.

Тем не менее на этом льготы по налогообложению для автомобилистов не заканчивается, в частности, льготы на уплату транспортного налога также предусмотрены для:

ветеранов и инвалидов боевых действий;

многодетных семей;

ветеранов и инвалидов ВОВ;

бывших несовершеннолетних узников концлагерей;

героев России и СССР;

инвалидов I и II группы;

одного из опекунов инвалида с детства, признанного судом недееспособным

Эти категории освобождаются от налогового бремени на транспортные средства, а значит, и от повышающего коэффициента «налога на роскошь».

Но и здесь есть нюанс: льготы по транспортному налогу предоставляются гражданам вышеперечисленных категорий только в том случае, если мощность двигателя на превышает 200 л. с. К примеру, такой порядок действует на территории города Москвы и регламентируется частью 5 закона города Москвы от 9 июля 2008 года N 33 «О транспортном налоге»:

Льготы, установленные пунктами 3-8 и 11-14 части 1 настоящей статьи, не распространяются на легковые автомобили с мощностью двигателя свыше 200 л. с. (свыше 147,1 кВт).

И в ряде федеральных законов для пострадавших от Чернобыльской катастрофы и других ЧС, связанных с утечкой радиации. В этих случаях также законом предусматривается ограничение по мощности до 200 л. с.

Можно ли в списке Минпромторга найти автомобили мощностью менее 200 л. с. и получить льготу?

Да, можно. Вот один из примеров автомобиля, найденный в Перечне, мощность которого менее 200 л. с.: BMW i3 120Ah. Но таких машин явно больше.

Пример расчета транспортного налога с учетом повышающих коэффициентов

Вариант с калькулятором ФНС (инструкция)

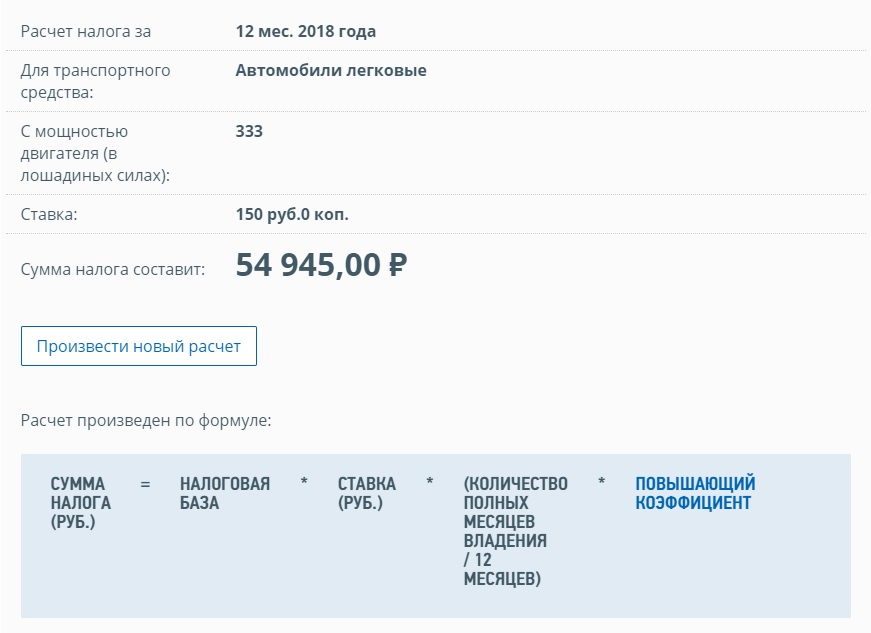

Считать будем налог с повышающим коэффициентом на автомобиль, представленный в Перечне Минпромторга, Audi A6 Avant с бензиновым мотором V6 TFSI объемом 3.0 литра, мощностью 245 кВт (333 л. с.).

Вводим исходные данные в официальный налоговый калькулятор ФНС: 2019 год выпуска, владение в течение полного года (можно выбрать отчет вплоть до 1 месяца); вид ТС – легковой автомобиль, мощность – 333 л. с.

Жмем кнопку «Далее».

Открываем вкладку «Если ТС стоит более 3 млн» и вводим данные искомой модели, рассчитываем.

Как видно, в формуле расчета приводится и повышающий коэффициент.

Подсчеты налога с учетом повышающего коэффициента вручную

Здесь все очень просто.

Достаточно знать, каким транспортным налогом облагается ваш автомобиль, без учета налога на роскошь. Далее вспоминаем коэффициенты и умножаем сумму транспортного налога на искомый.

К примеру, у нас Jaguar F-Pace с 2.0-литровым турбированным бензиновым двигателем Ingenium, мощностью в 300 л. с. Транспортный налог будет соответствовать порядка 45 000 рублей . Умножаем это число на 1.1 и получаем 49 500 рублей с учетом налога на роскошь.

Таким же образом рассчитывается налог для автомобилей других категорий, только умножать коэффициент нужно на 2 и 2 соответственно. То есть налог будет в 2 или 3 раза выше.

Примечание:

Напомним, что налогообложение на автомобили возрастом до трех лет в 2017 году прогрессивно уменьшалось с момента покупки с 1.5 за первый год эксплуатации до 1.1 при возрасте модели от 2 до 3 лет.

С 2018 года коэффициент был снижен до 1.1 для всех моделей стоимостью от 3 до 5 млн рублей.

Транспортный налог 2020: кто должен платить

И как на нем сэкономить

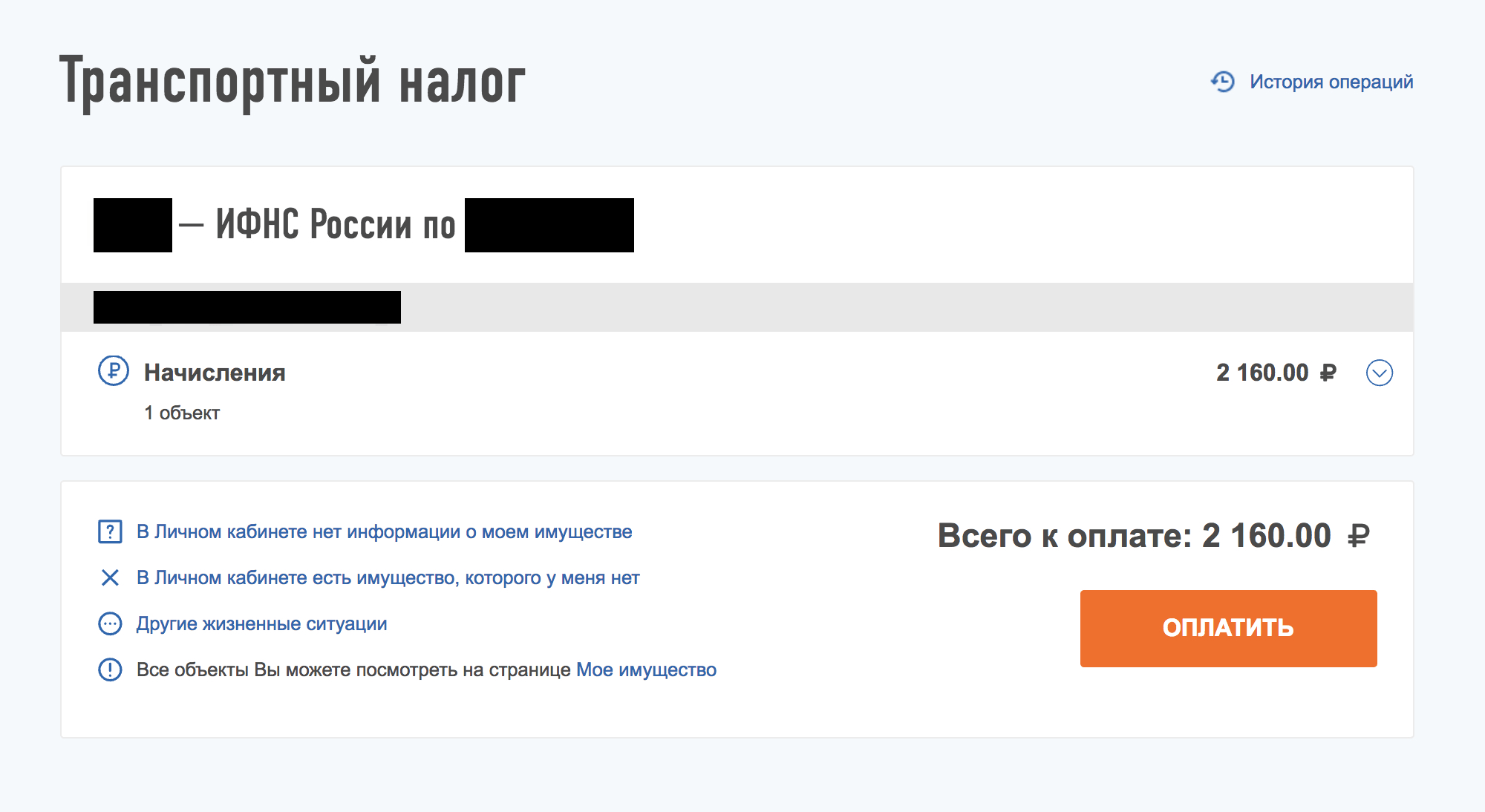

До 1 декабря 2020 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

- Что такое транспортный налог

- Кто платит транспортный налог

- Как его считать

- Какие есть ставки

- Какие есть повышающие коэффициенты

- Что там со льготами по транспортному налогу

- Как уменьшить транспортный налог

- Когда и как платить

- Что будет, если не заплатить

- Как проверить задолженность

- Спишут ли транспортный налог по амнистии

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто фактически ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам.

Этот налог начисляют владельцам такого транспорта:

- Автомобилей.

- Мотоциклов и мотороллеров.

- Автобусов.

- Самоходных машин.

- Снегоходов и мотосаней.

- Самолетов и вертолетов.

- Яхт, катеров, моторных лодок, гидроциклов.

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для инвалида. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. Если машину продали в середине года, то налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

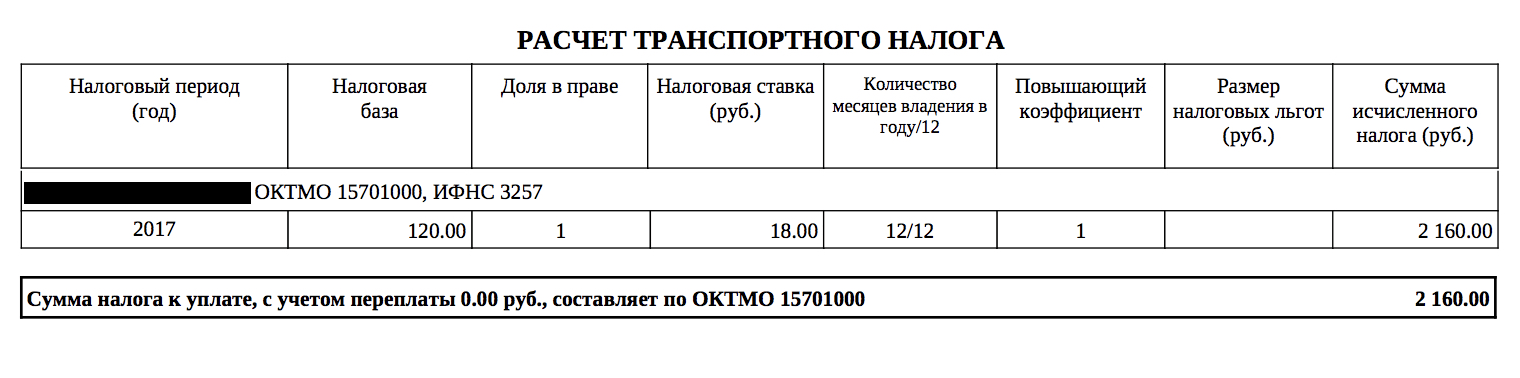

Расчет транспортного налога

Владельцам машин, мотоциклов и яхт не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц: компания считает транспортный налог сама, платит его чаще раза в год, да еще и сдает декларацию.

При вычислении транспортного налога инспекция учитывает такие показатели:

- Налоговую базу, например мощность двигателя автомобиля. Это показатель, который потом умножают на ставку налога. Налоговую базу берут из документов на транспорт.

- Налоговую ставку: сколько стоит одна единица налоговой базы. Например, сколько нужно заплатить за одну лошадиную силу.

- Период владения: сколько месяцев машина принадлежала конкретному человеку.

- Повышающий коэффициент. Его устанавливают для некоторых моделей дороже 3 млн рублей. Список таких машин каждый год определяет Минпромторг — его публикуют на официальном сайте.

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.ru — там уже все учтено.

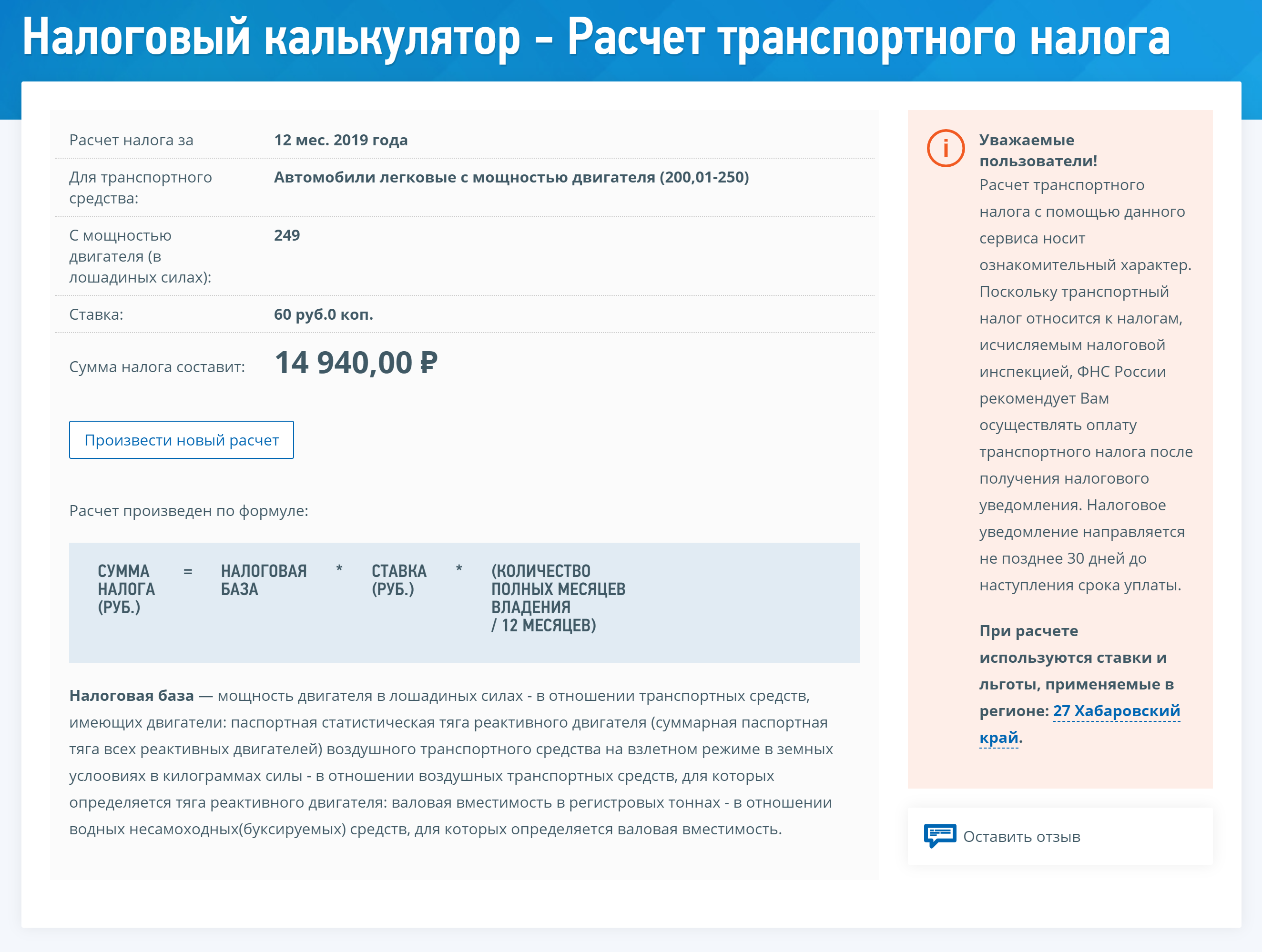

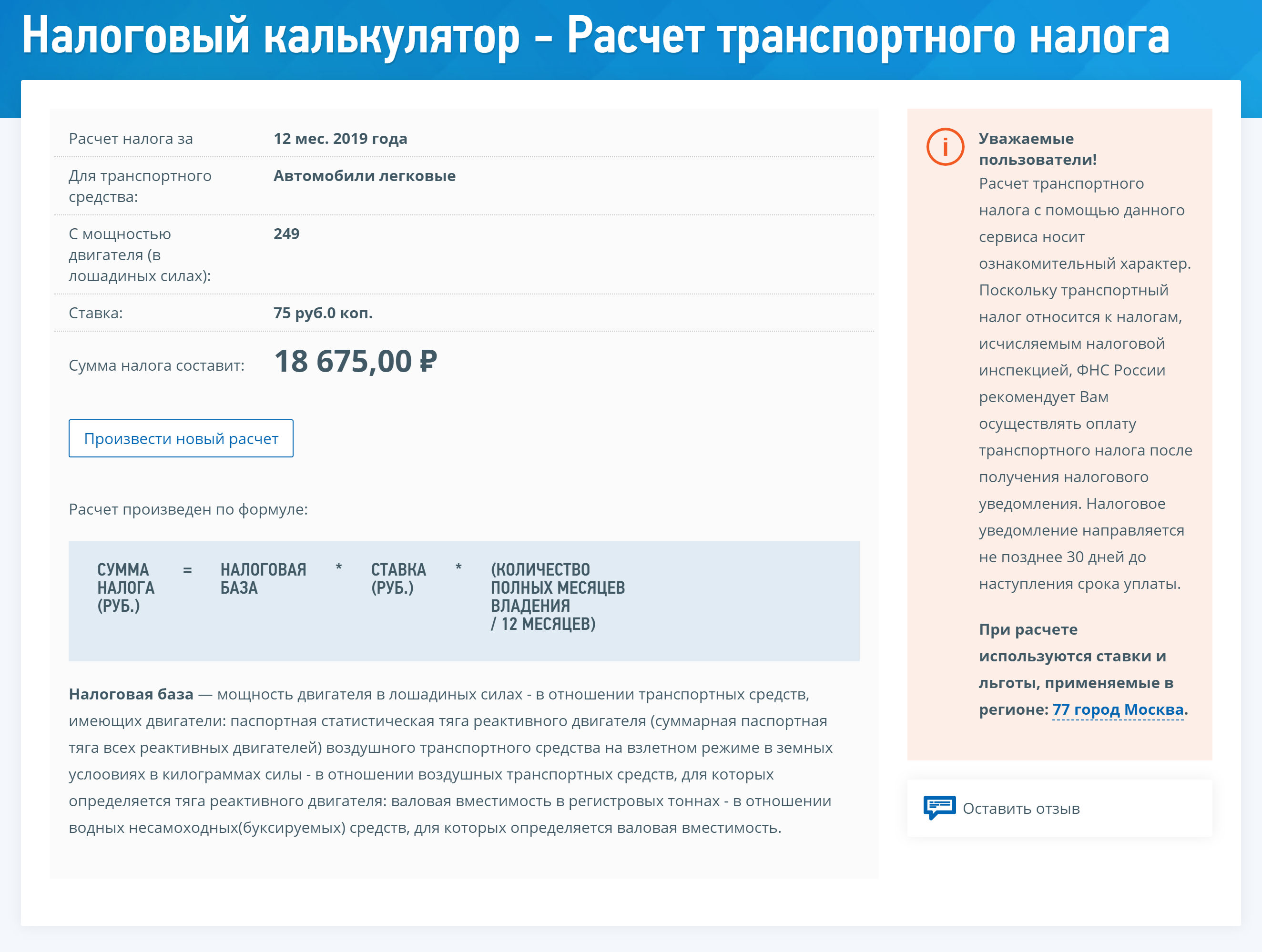

Расчет транспортного налога для Тойоты с двигателем мощностью 249 лошадиных сил, если собственник живет в Хабаровске и владел машиной весь 2019 год

Расчет транспортного налога для Тойоты с двигателем мощностью 249 лошадиных сил, если собственник живет в Хабаровске и владел машиной весь 2019 год

Ставки транспортного налога

Каждый регион сам решает, как его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но их можно менять, например уменьшить или увеличить в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

В Хабаровске ставка налога для Тойоты была 60 рублей, а в Москве за машину той же мощности — 75 рублей

В Хабаровске ставка налога для Тойоты была 60 рублей, а в Москве за машину той же мощности — 75 рублей

Если регион не установил свои ставки, то используют указанные в налоговом кодексе. Но федеральные ставки гораздо ниже региональных. Для сравнения: по налоговому кодексу для машины мощностью 200 лошадиных сил ставка составляет 5 рублей, а фактическая ставка за такую мощность в Москве — 50 рублей, в Хабаровске — 30 рублей, а в Брянске — 40 рублей. Возможностью увеличивать базовые ставки регионы пользуются по полной программе.

Ставки транспортного налога за 2020 год для легковых автомобилей в Москве

| Мощность двигателя | Ставка за 1 л. с. |

|---|---|

| 0—100 л. с. | 12 Р |

| 100,01—125 л. с. | 25 Р |

| 125,01—150 л. с. | 35 Р |

| 150,01—175 л. с. | 45 Р |

| 175,01—200 л. с. | 50 Р |

| 200,01—225 л. с. | 65 Р |

| 225,01—250 л. с. | 75 Р |

| 250,01—∞ л. с. | 150 Р |

Ставки транспортного налога за 2020 год для легковых автомобилей в Московской области

| Мощность двигателя | Ставка за 1 л. с. |

|---|---|

| 0—100 л. с. | 10 Р |

| 100,01—150 л. с. | 34 Р |

| 150,01—200 л. с. | 49 Р |

| 200,01—250 л. с. | 75 Р |

| 250,01—∞ л. с. | 150 Р |

Повышающие коэффициенты

За дорогие автомобили транспортный налог приходится платить с повышающим коэффициентом:

транспортный налог = сумма транспортного налога, рассчитанная по общим правилам × повышающий коэффициент.

Повышающие коэффициенты применяются в отношении легковых автомобилей средней стоимостью от 3 млн рублей.

Физическим лицам самим считать среднюю стоимость и повышающий коэффициент не нужно. За них все сделает ФНС и укажет сумму налога к уплате в уведомлении. Считать будут на основании сведений, которые предоставляются в налоговые органы из ГИБДД.

Организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Им самим придется учитывать, какой коэффициент применять к каждому транспортному средству.

Стоимость авто не единственное условие для применения повышающего коэффициента. Важен еще возраст машины. Например, если стоимость легкового автомобиля 3,5 млн рублей, в течение 3 лет при расчете налога будет применяться повышающий коэффициент 1,1. Но по истечении 3 лет повышающий коэффициент применяться не будет. Расчет срока начинается с года выпуска автомобиля с конвейера и заканчивается годом, за который уплачивается налог.

Повышающие коэффициенты для легковых автомобилей

| средняя стоимость | прошло с года выпуска | коэффициент |

|---|---|---|

| 3—5 млн рублей | не более 3 лет | 1,1 |

| 5—10 млн рублей | не более 5 лет | 2 |

| 10—15 млн рублей | не более 10 лет | 3 |

| 15—∞ млн рублей | не более 20 лет | 3 |

Перечень легковых автомобилей, к которым применяются повышающие коэффициенты, налоговая и Минпромторг размещают на своих сайтах. Этот перечень обновляется каждый год не позднее 1 марта.

В 2020 году платить придется в соответствии с перечнем за 2019 год. Перечень за 2020 год появится не позднее 1 марта 2021 года.

В перечне указаны марка и модель автомобиля. Даже если вы заплатили за автомобиль более 3 млн и по году выпуска он попадает под применение повышающего коэффициента, но в перечне такой модели нет, повышающий коэффициент применяться не будет. Если в перечне указано меньше или больше сведений по сравнению со сведениями о конкретном автомобиле, указанными ГИБДД в регистрационных документах, — повышающий коэффициент тоже не применяется. Например, когда в документах не хватает одной буквы по сравнению c тем, как модель указана в перечне.

Допустим, вы из Брянска и у вас JAGUAR F-PACE 2.0 i4 250PS AWD AUTO TL1 Pure, с момента выпуска которого прошло менее двух лет. В перечне за 2019 год он присутствует среди автомобилей за 3—5 млн рублей, поэтому повышающий коэффициент применяется и будет равен 1,1. Мощность двигателя этой машины — 249 лошадиных сил, поэтому ставка равна 130 Р . Считаем налог за 2019 год:

249 × 130 × 1,1 = 35 607 Р . Эту сумму вы увидите в уведомлении и должны заплатить до 1 декабря 2020 года.

Но если в регистрационных документах ваш автомобиль указан как «JAGUAR F-PACE» или даже как «Ягуар F-PACE 2.0 i4 250PS AWD AUTO TL1 Pure» — повышающий коэффициент применяться не будет, поскольку данные ГИБДД не полностью совпадают с данными списка Минпромторга. В этом случае налог за 2019 год посчитают так:

249 × 130 = 32 370 Р .

По такой же формуле будут считать налог, если с года выпуска автомобиля прошло более 2 лет. Разница составит 3237 Р .

Льготы по транспортному налогу

Федеральные льготы. В налоговом кодексе есть только одна льгота — для грузовиков, которые платят в систему «Платон». У них транспортный налог уменьшается на платежи за каждый километр. Считается, что владельцы грузовиков и так компенсируют вред дорогам.

Но эта льгота работала только до 2018 года. Льгот для легковых машин и мотоциклов на федеральном уровне нет.

Региональные льготы. Государство разрешило регионам самим решать, кому они будут давать льготы по транспортному налогу. Например, в Москве транспортный налог не платят ветераны, инвалиды и один из родителей в многодетной семье. В Московской области у многодетных тоже есть льготы, но уже с ограничением по мощности машины: за Пежо 408 налог можно не платить, а за Тойоту той же многодетной семье уже могут начислить.

В Хабаровске у многодетных нет льготы по транспортному налогу. Зато такая льгота есть в Брянске — но не полное освобождение, а скидка 50%.

Льготы по каждому региону есть на сайте nalog.ru. Обычно налоговая инспекция сама учитывает скидки и освобождения при начислении налога. Но она может это сделать, только если знает, что у вас есть льгота. Хотя может и не знать, например если многодетной семья стала год назад или собственник получил инвалидность, но налоговой об этом не сообщал. У льгот по имущественным налогам заявительный порядок: нет заявления — не будет и льготы.

Чтобы не переплатить, нужно действовать так:

- Проверьте, положена ли вам льгота.

- Подайте заявление на льготу. Можно без подтверждающих документов.

- Посчитайте налог с учетом льготы с помощью калькулятора.

- Если сумма не сходится с указанной в уведомлении, напишите обращение в налоговую инспекцию через специальный сервис. Пусть разбираются и пересчитывают.

Пересчитать налог с учетом льготы можно за три предыдущих года. Если вам положена льгота, а вы не знали, подавайте заявление. Переплату можно вернуть или зачесть в счет будущих платежей.

Заявления на льготу можно подавать через личный кабинет.

Как уменьшить транспортный налог

Если машина уже есть, уменьшить транспортный налог можно только с помощью региональных льгот. И только если на них есть право. Других законных способов не платить или платить меньше нет.

Но можно уменьшить транспортный налог, если машину пока не купили. Вот советы, как не переплатить.

Проверяйте ставки налога и характеристики машины до покупки. Из-за одной лошадиной силы ставка может быть в два раза выше. Например, для 200 лошадиных сил она составит 30 рублей, а для 201 лошадиной силы — уже 60 рублей. На мощность машины не повлияет, а расходы вырастут.

Сверяйтесь с перечнем дорогих машин. Автомобили одного и того же класса и марки, но разных моделей и года выпуска могут быть в перечне, а могут и не быть. Если машина попадет в список для повышающих коэффициентов, расходы на налог вырастут. Хотя на комфорте водителя это не отразится. С дорогими машинами счет идет на десятки тысяч рублей.

Следите, чтобы новый владелец снял машину с регистрации. Или снимите сами через 10 дней. Тогда вам перестанут начислять налог, а остальное — проблемы покупателя.

Проверяйте уведомление. Сумма транспортного налога к уплате указана в налоговом уведомлении. Если есть личный кабинет, его пришлют только туда. Если личного кабинета нет, уведомление придет по почте. За месяц до срока уплаты все должны получить документы с начислениями и реквизитами.

Если налогового уведомления нигде нет, нужно взять его в налоговой инспекции. Но проще всего завести учетную запись на госуслугах, подтвердить ее через Тинькофф-банк и войти с ее помощью в личный кабинет на сайте nalog.ru.

Выписка из налогового уведомления по транспортному налогу

Выписка из налогового уведомления по транспортному налогу

Посмотрите, что указала налоговая при расчете: характеристики, сроки и за какую машину вам вообще начислили налог. Бывает, что при переезде налог начисляют в одном регионе, а потом еще раз в другом. Причем за несколько лет. Для налоговой это техническая ошибка, а у человека проблемы, которые можно потом решать месяцами.

Сроки и способы оплаты

По общим правилам транспортный налог платят до 1 декабря следующего года.

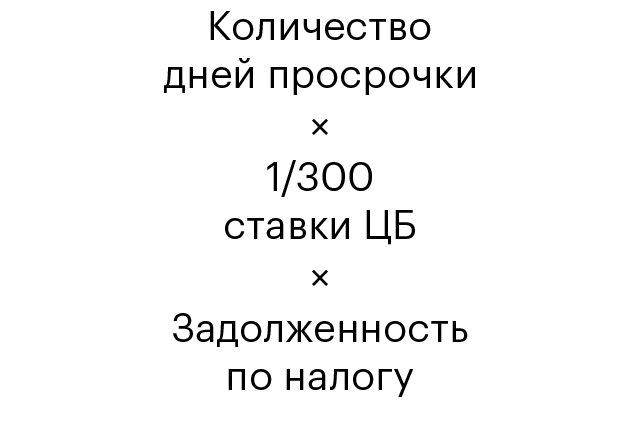

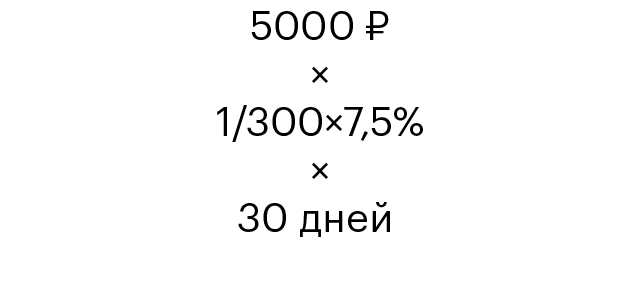

Если не заплатить налог вовремя, начнет начисляться пеня. В отличие от налога на имущество отсрочки по начислению пени нет. Поэтому уже с первого дня просрочки задолженность будет увеличиваться. Пеню считают по формуле:

Например, если транспортный налог составляет 5000 рублей, за месяц будет набегать около 40 рублей пени:

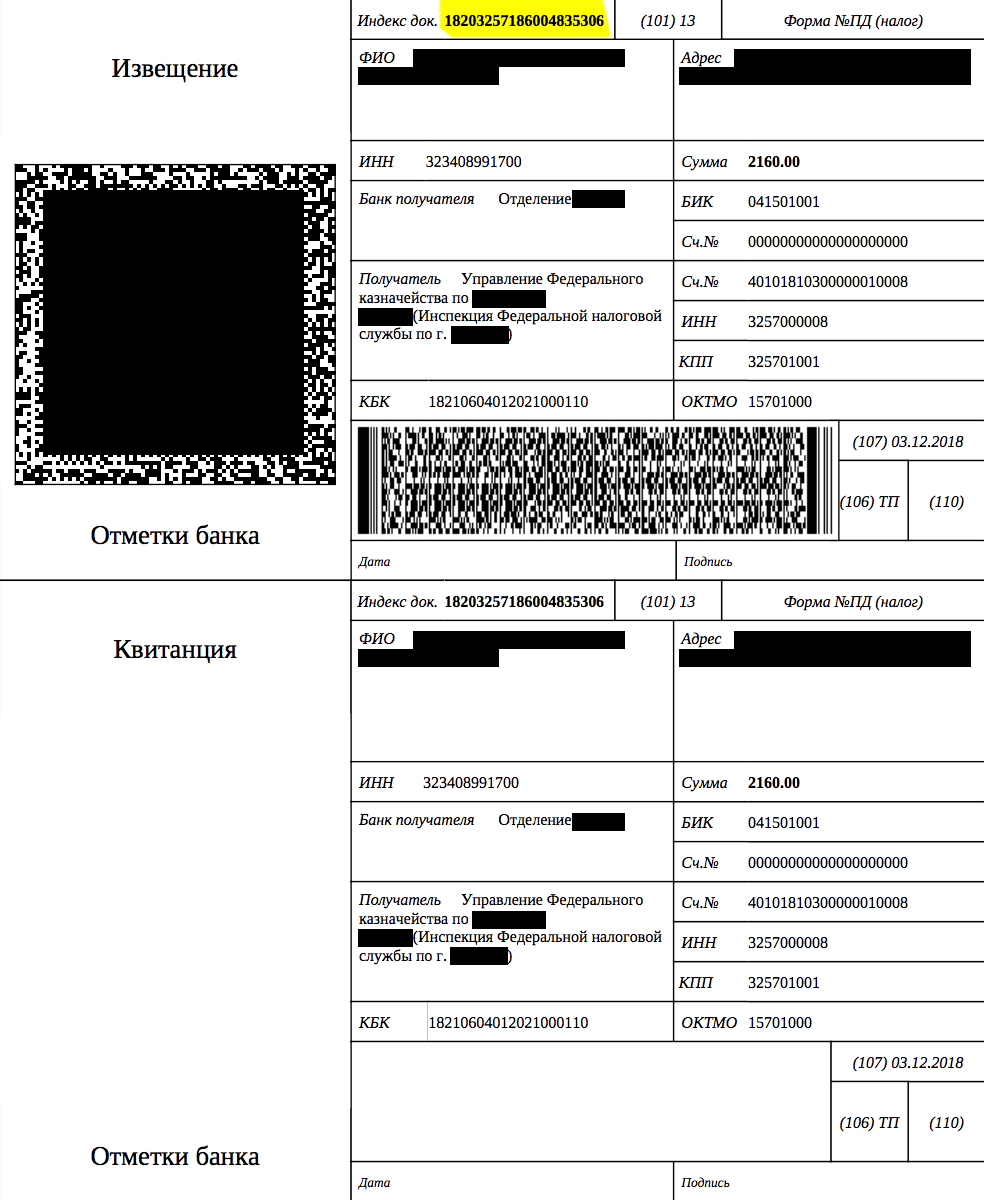

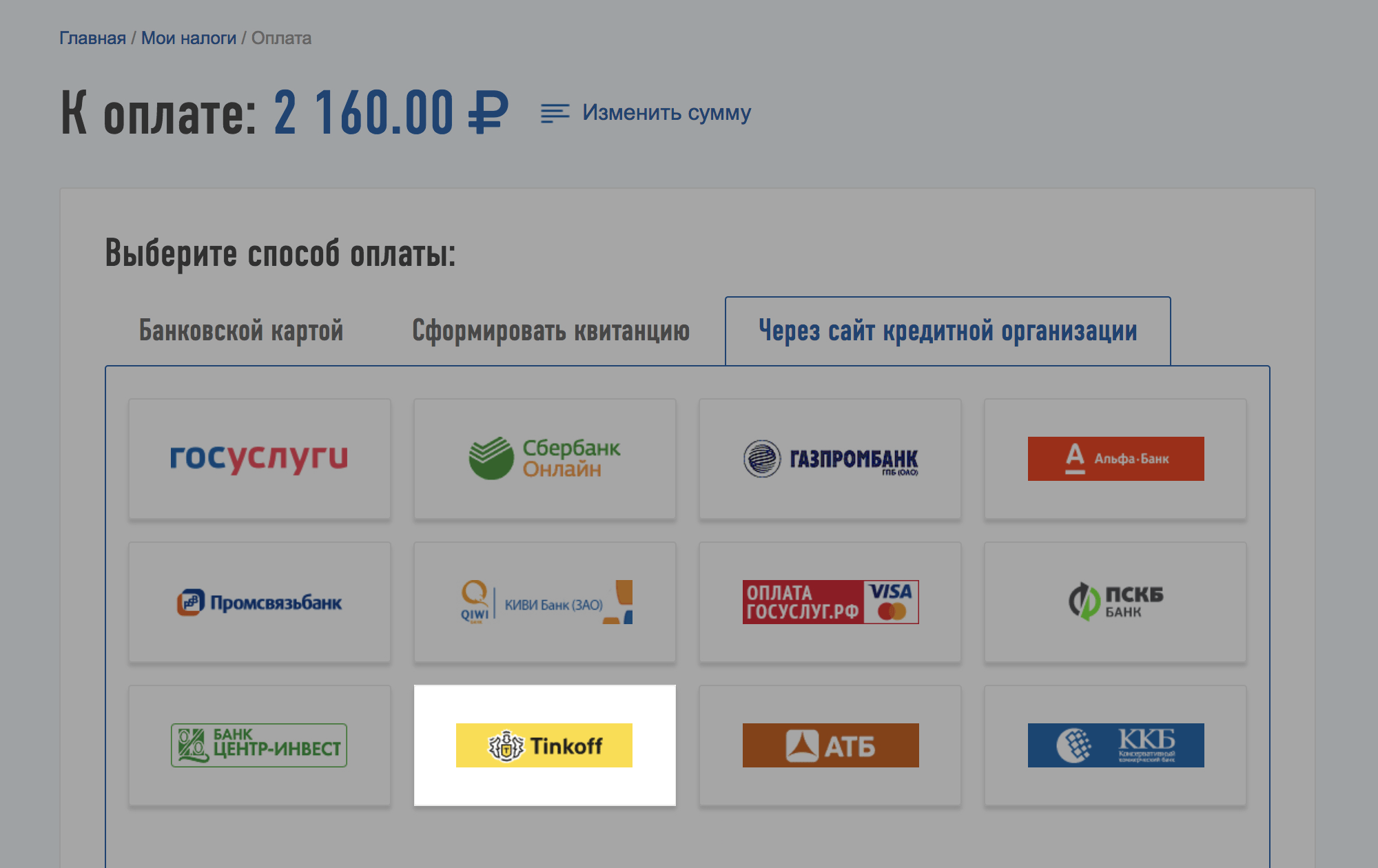

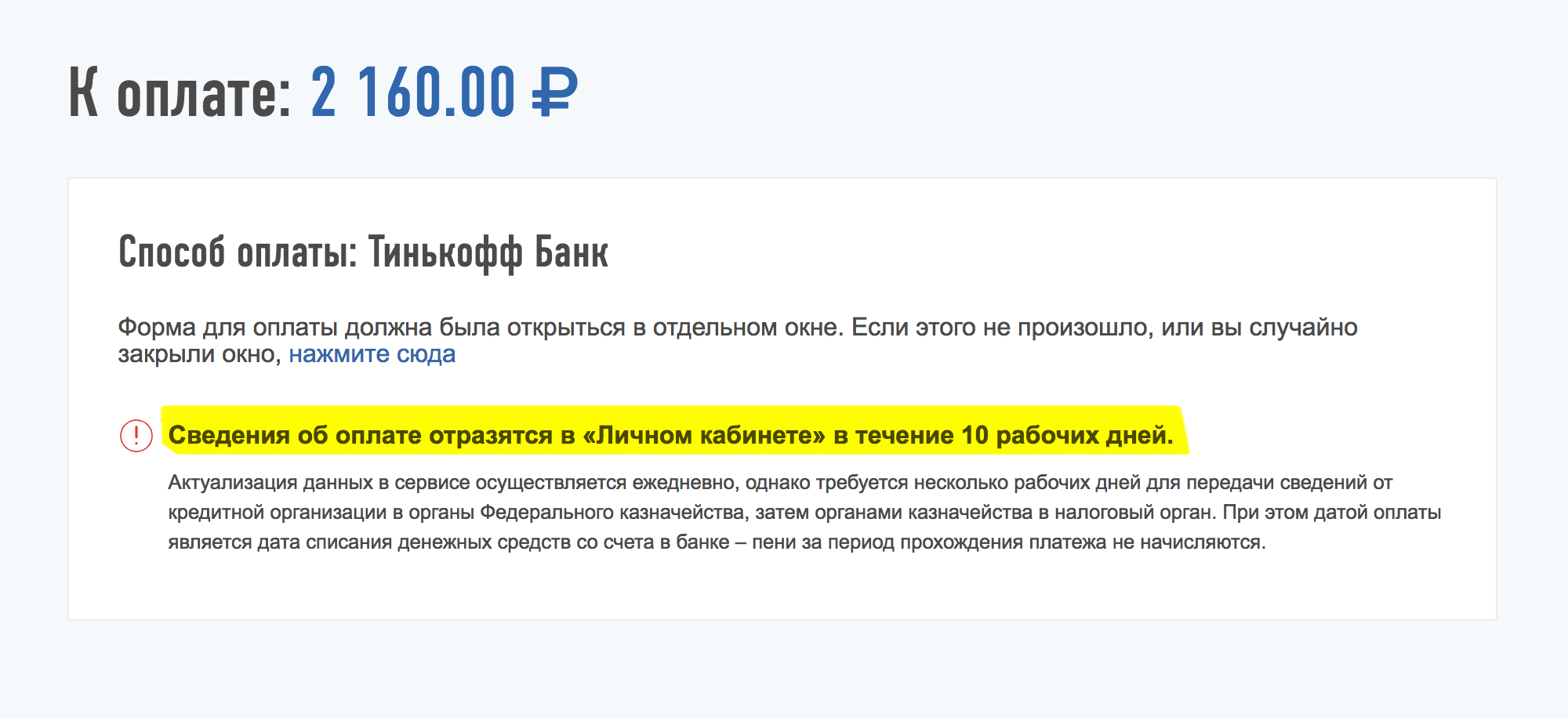

Удобнее всего заплатить налог через интернет. Вот самые простые и быстрые способы:

- Через сервис Тинькофф-банка по индексу документа. Можно платить за себя, супруга и родителей. Вообще за кого угодно.

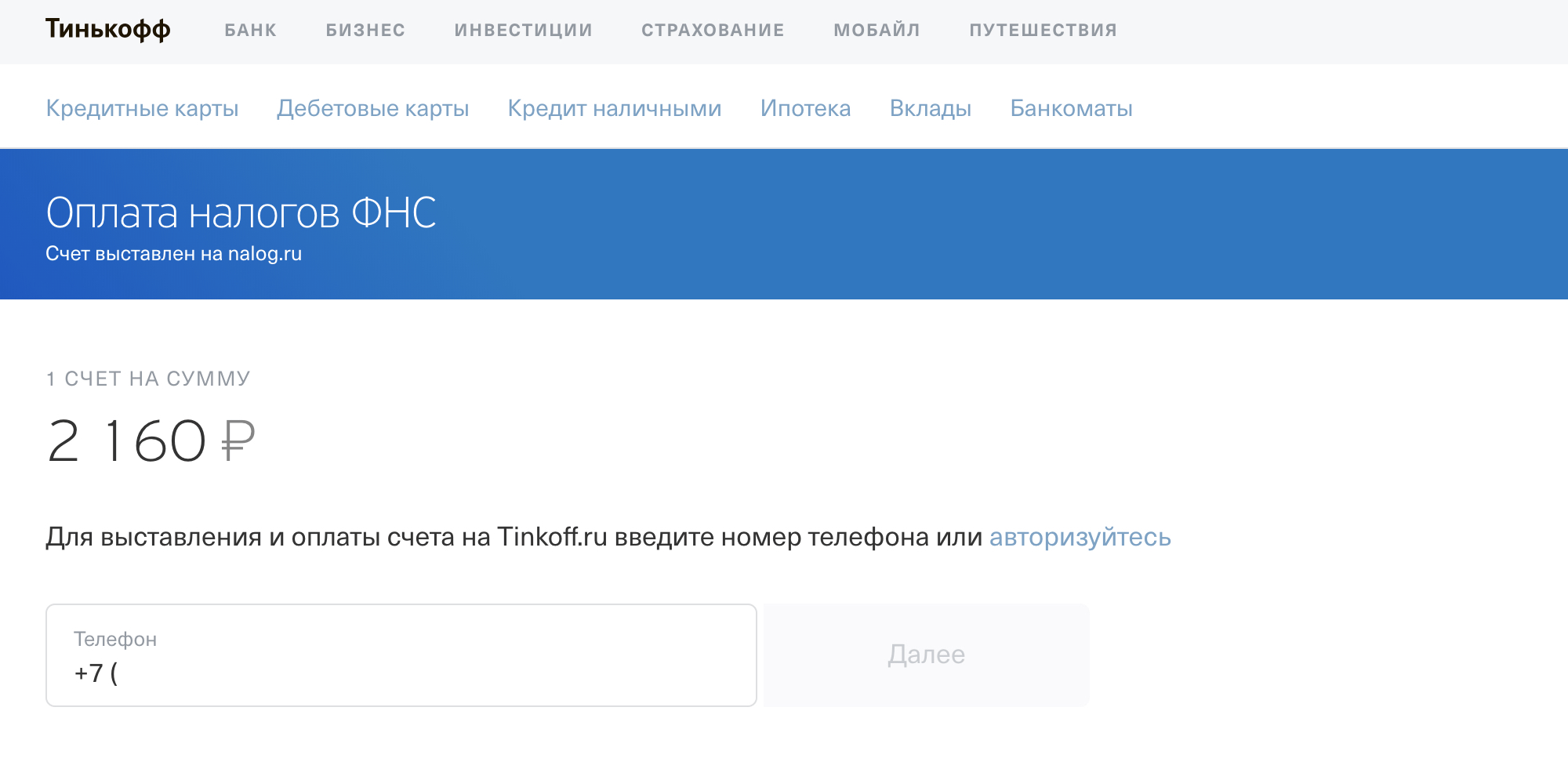

- В личном кабинете на сайте nalog.ru. С этого года есть оплата сразу картой или через банк. Клиенты Тинькофф-банка могут выбрать свой банк и оплачивать без комиссии. Указывать реквизиты не нужно: данные заполнятся автоматически.

- По индексу документа на госуслугах или в сервисе «Заплати налоги» на сайте ФНС.

Если уведомление пришло по почте, все равно можно ввести индекс документа с квитанции и заплатить в интернете. Банк сформирует подтверждение оплаты, его можно распечатать или сохранить.

Индекс документа указан на квитанциях, которые приходят вместе с уведомлением — по почте или в личный кабинет. У каждой квитанции — свой индекс

Индекс документа указан на квитанциях, которые приходят вместе с уведомлением — по почте или в личный кабинет. У каждой квитанции — свой индекс

Со своей карты можно платить транспортный налог за любого человека. Главное — узнать индекс документа, больше ничего не нужно.

Суммы зачтутся тому человеку, который указан в квитанции, а не тому, с чьей карты уходят деньги.

При оплате в личном кабинете налогоплательщика можно выбрать банк

При оплате в личном кабинете налогоплательщика можно выбрать банк  Если выбрать оплату через Тинькофф-банк, потом нужно указать номер телефона для авторизации. На этом этапе сформируется счет на оплату. Заполнять реквизиты квитанции не придется

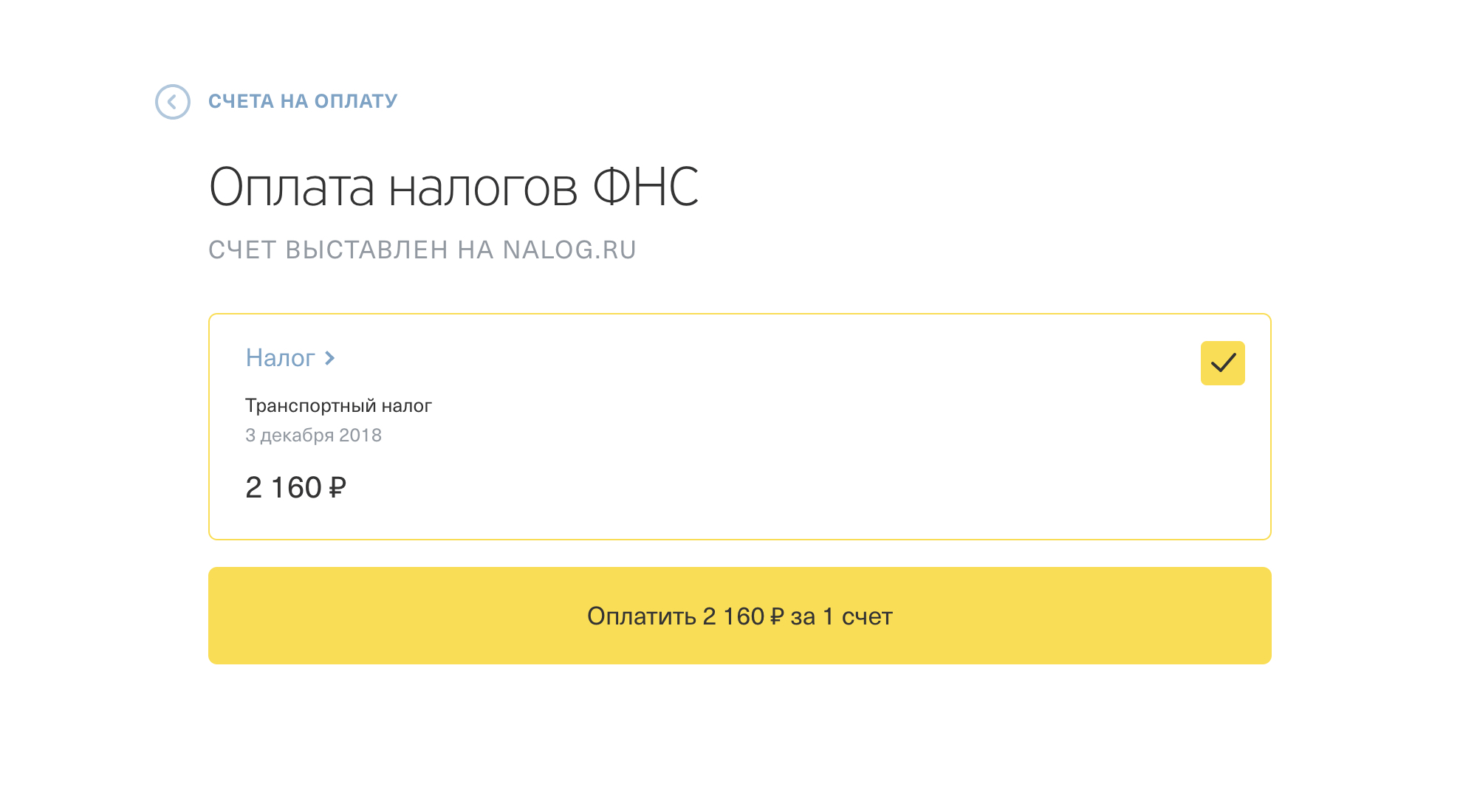

Если выбрать оплату через Тинькофф-банк, потом нужно указать номер телефона для авторизации. На этом этапе сформируется счет на оплату. Заполнять реквизиты квитанции не придется  Счет появился в личном кабинете на сайте Тинькофф-банка. Можно заплатить в один клик

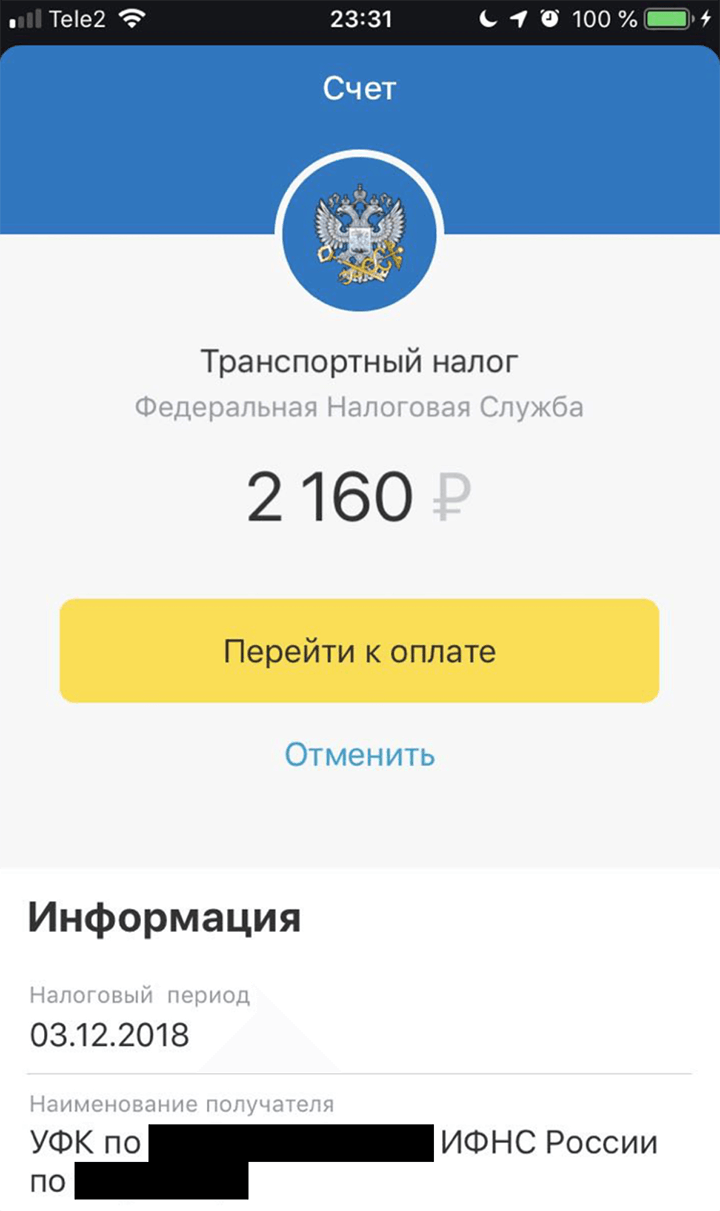

Счет появился в личном кабинете на сайте Тинькофф-банка. Можно заплатить в один клик  В мобильном приложении банка счет тоже появился. Оплата без комиссии

В мобильном приложении банка счет тоже появился. Оплата без комиссии

В личном кабинете на сайте nalog.ru оплата отразится не сразу, это нормально. Налоговая сама говорит, что зачтет суммы в течение 10 дней.

После оплаты сохраняйте квитанции. Банк переведет деньги по назначению, но у налоговой бывает всякое.

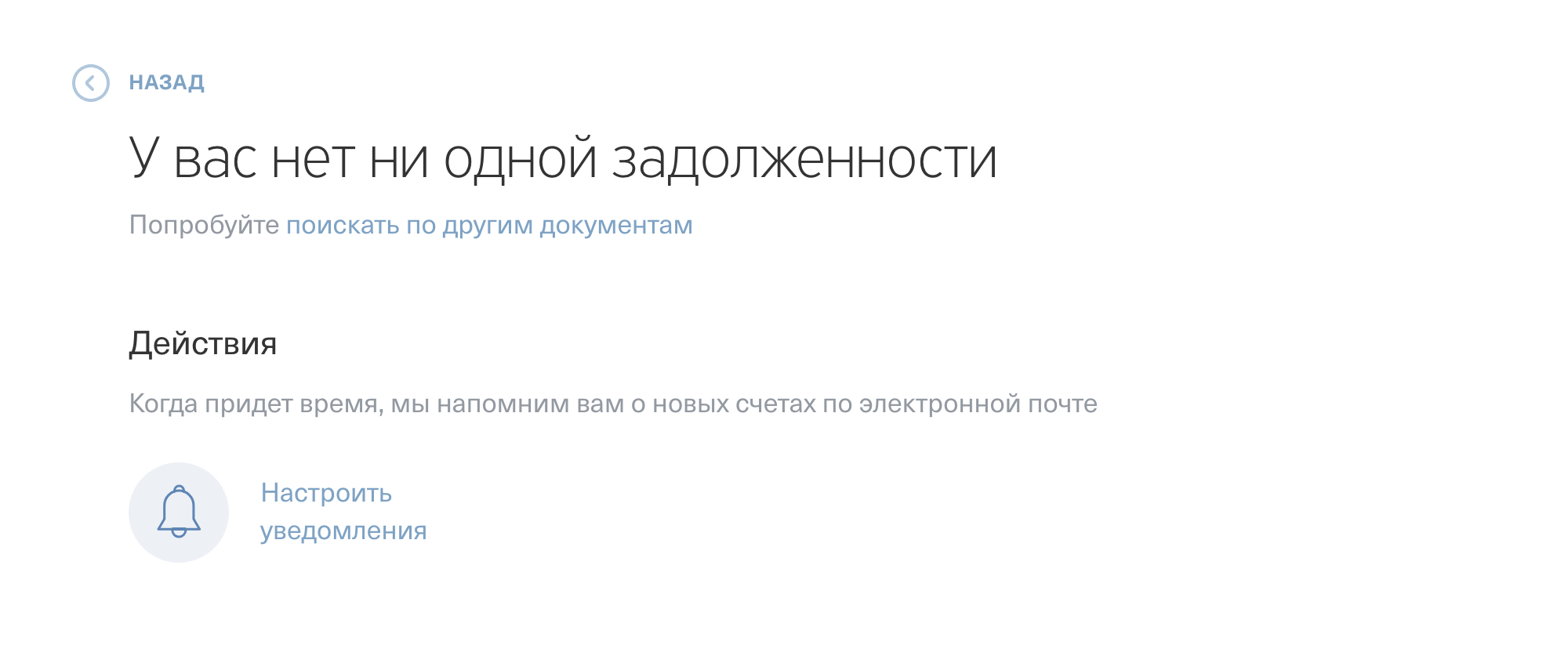

Если после оплаты в личном кабинете все равно отражается задолженность, это не значит, что она есть. Я уже заплатила транспортный налог, но начисления пока не погашены

Если после оплаты в личном кабинете все равно отражается задолженность, это не значит, что она есть. Я уже заплатила транспортный налог, но начисления пока не погашены

Что будет, если не заплатить

Налоговая не будет долго ждать и начнет процедуру взыскания. Этапы такие:

- Сначала придет требование об уплате налога. Там будет дата, когда нужно погасить долг.

- Если проигнорировать требование, налоговая подаст в суд. Вас туда не позовут: это будет судебный приказ без заседаний и вызова сторон.

- По судебному приказу деньги спишут со счета. Банк обязан исполнить это требование.

- Информацию о долге могут направить работодателю.

- Если долг передадут приставам, они могут запретить выезд за границу.

Взыскивать налог будут с учетом пени. Штраф за неуплату транспортного налога по уведомлению не начисляют. Но проверьте в личном кабинете, все ли ваши машины там указаны. Если про какую-то налоговая не знает, она может начислить 20% налога сверху.

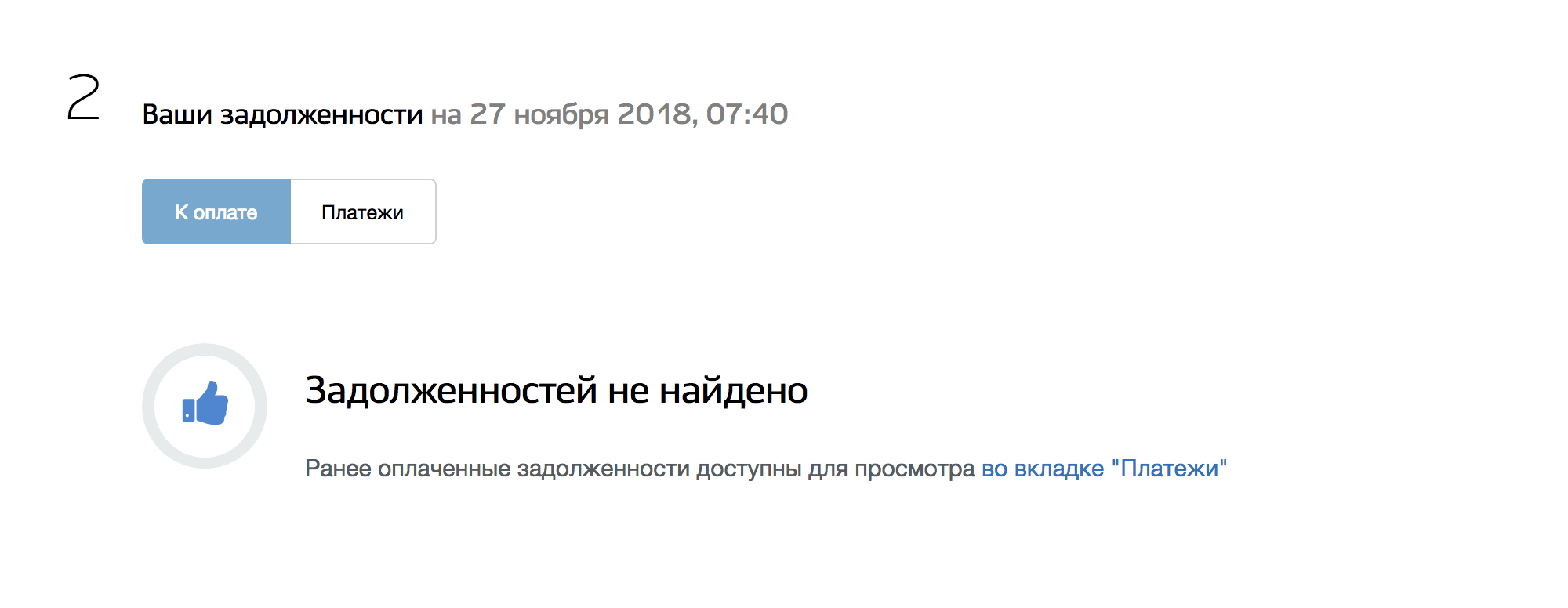

Как проверить задолженность

До 3 декабря начисленные суммы можно проверить только в личном кабинете налогоплательщика или в бумажных квитанциях. Когда срок уплаты пройдет, начисления станут считаться долгом. Тогда они появятся:

- В сервисе Тинькофф-банка — там поиск по ИНН.

- В личном кабинете на сайте nalog.ru.

- На госуслугах — сумма долга будет видна в информерах приложения или в личном кабинете на портале.

Там же можно сразу погасить долги. Но через несколько дней надо опять проверить, потому что может быть пеня, которая отразилась позже. Иногда даже из-за одного рубля недоплаты налоговая блокирует счет в банке, причем в самый неподходящий момент.

До 3 декабря задолженности по транспортному налогу в сервисе банка нет. Хотя его точно начислили

До 3 декабря задолженности по транспортному налогу в сервисе банка нет. Хотя его точно начислили  На портале госуслуг задолженность тоже не отражается. Потому что до 3 декабря начисленный налог — это еще не долг

На портале госуслуг задолженность тоже не отражается. Потому что до 3 декабря начисленный налог — это еще не долг  Хотя на самом деле транспортный налог начислен и его нужно платить. Это видно только в личном кабинете

Хотя на самом деле транспортный налог начислен и его нужно платить. Это видно только в личном кабинете

Спишут ли транспортный налог по амнистии?

Транспортный налог за 2020 год по амнистии не спишут. Под этот закон подпадает только налог, который был начислен за 2013 год , но его не заплатили. Эти суммы должны были уже списать: налоговая делает это сама, без заявлений и документов. Транспортный налог даже за 2014 год под амнистию уже не попадает. За следующие годы — тем более.

Транспортный налог для физических лиц

Порядок налогообложения физических лиц, владеющих транспортными средствами, соответствующим налогом, так же, как и для организаций – установлен положениями Налогового кодекса и законами субъектов РФ. Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют ставку налога в пределах, указанных Налоговым кодексом, порядок и сроки его уплаты.

Транспортный налог необходимо уплатить, если на Вас зарегистрированы транспортные средства, признаваемые объектом налогообложения, а именно:

- автомобили,

- мотоциклы,

- мотороллеры,

- автобусы,

- другие самоходные машины и механизмы на пневматическом и гусеничном ходу,

- самолеты,

- вертолеты,

- теплоходы,

- яхты,

- парусные суда,

- катера,

- снегоходы,

- мотосани,

- моторные лодки,

- гидроциклы,

- несамоходные (буксируемые суда),

- другие* водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ.

*Согласно п.2 Методических рекомендаций по применению главы 28 «Транспортный налог» части второй Налогового кодекса РФ» (утверждены Приказом МНС РФ от 09.04.2003г. №БГ-3-21/177), перечни воздушных и водных транспортных средств являются открытыми, и для их определения необходимо использовать термины и понятия, определенные в соответствующих отраслях законодательства.

В соответствии с положениями п.1 ст.362 НК РФ, сумма транспортного налога, подлежащая уплате физическими лицами, исчисляется налоговыми органами на основании сведений предоставляемых ГИБДД.

Таким образом, если автомобиль был продан, но не снят с учета в ГИБДД и не перерегистрирован на нового владельца (например – продан по доверенности), то платить налог по этому автомобилю должен тот гражданин, на которого эта машина зарегистрирована, а не новый водитель.

Уплачивается транспортный налог на основании налогового уведомления, которое направляется владельцу транспортного средства налоговой инспекцией (п.3 ст.363 НК РФ).

Налоговым периодом по транспортному налогу признается календарный год в соответствии с п.1 ст.360 НК РФ.

Обратите внимание:Направление налогового уведомления допускается не более чем за три года, предшествующих календарному году его направления (п.3 ст.363 НК РФ).

Получить информацию о задолженности по транспортному налогу можно, воспользовавшись интернет-сайтом ФНС России (www.nalog.ru) и УФНС России по г. Москве (www.r77.nalog.ru) с помощью online-сервиса «Личный кабинет налогоплательщика», выбрав в меню опцию «Узнай свою задолженность».

Для того, чтобы воспользоваться сервисом, необходимо заполнить форму запроса – в ней указывается ИНН, фамилия, имя, отчество и система предоставит сведения о наличии (отсутствии) задолженности в любом регионе РФ по транспортному, земельному налогам или по налогу на имущество физических лиц.

Одним из плюсов системы является возможность формирования и распечатки платежных документов для оплаты задолженности по налогам, штрафам, пени.

Кроме того, жители Москвы могут оплатить задолженность пластиковой картой прямо с сайта. Минус такой оплаты – у налогоплательщика не остается никаких документов, ее подтверждающих, кроме выписки с банковского счета.

В статье будут рассмотрены особенности действующего законодательства, касающегося расчета суммы транспортного налога для физических лиц и льгот по налогу, установленных законом города Москвы.

Когда транспортный налог платить не нужно

Согласно п.2 ст.358 НК РФ, не облагаются транспортным налогом:

- Весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил.

- Автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке.

- Промысловые морские и речные суда.

- Транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом.

- Суда, зарегистрированные в Российском международном реестре судов

- Тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции.

При этом, к сельскохозяйственным производителям относятся, в том числе и граждане, ведущие личное подсобное хозяйство.

Об этом напоминает Минфин РФ в своем Письме от 28.07.2008г. №03-05-04-04/07:

«В соответствии с подпунктом 5 пункта 2 статьи 358 Кодекса не являются объектом налогообложения тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции.

Федеральным законом от 29.12.2006 №264-ФЗ «О развитии сельского хозяйства» сельскохозяйственными товаропроизводителями с 1 января 2007 года признаны, в частности, и граждане, ведущие личное подсобное хозяйство в соответствии с Федеральным законом от 07.07.2003 №112-ФЗ «О личном подсобном хозяйстве» (далее — Федеральный закон №112).

Согласно пункту 2 статьи 2 Федерального закона №112 личное подсобное хозяйство ведется гражданином или гражданином и совместно проживающими с ним и (или) совместно осуществляющими с ним ведение личного подсобного хозяйства членами его семьи в целях удовлетворения личных потребностей на земельном участке, предоставленном и (или) приобретенном для ведения личного подсобного хозяйства.

Таким образом, при совместном осуществлении ведения личного подсобного хозяйства гражданином и членами его семьи на земельном участке, находящемся в собственности данного гражданина, соответствующие транспортные средства, зарегистрированные на гражданина или членов его семьи, не являются объектом налогообложения согласно подпункту 5 пункта 2 статьи 358 Кодекса.»

Управлениям ФНС России по субъектам Российской Федерации поручается довести вышеуказанное письмо Минфина до нижестоящих налоговых органов Письмом ФНС РФ от 04.08.2008г. №ШС-6-3/548@.

Порядок расчета транспортного налога

Сумма транспортного налога, которую нужно будет заплатить в бюджет, зависит:

- От того, сколько месяцев в году транспортное средство принадлежало налогоплательщику по данным ГИБДД.

Например, если автомобиль был приобретен (или продан) в середине года, то и сумма транспортного налога будет меньше, чем за целый год.

Согласно п.3 ст.362 НК РФ, в случае регистрации, снятия транспортного средства с регистрации* в течение календарного года, исчисление суммы налога (авансового платежа) производится с учетом коэффициента, определяемого как:

- отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в году.

При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц.

В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

*Снятия с учета, исключения из государственного судового реестра и т.д.

- От налоговой базы (для автомашин – от мощности двигателя в лошадиных силах).

Согласно положениям ст.359 НК РФ, налоговая база по транспортному налогу определяется отдельно по каждому транспортному средству следующим образом:

- В отношении транспортных средств, имеющих двигатели* — как мощность двигателя транспортного средства в лошадиных силах.

*За исключением воздушных транспортных средств, для которых определяется тяга реактивного двигателя, — как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы.

- В отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах.

- В отношении водных и воздушных транспортных средств, не указанных выше — как единица транспортного средства.

- От налоговой ставки.

Согласно ст.361 НК РФ, налоговые ставки устанавливаются законами субъектов РФ соответственно в зависимости от:

- мощности двигателя,

- тяги реактивного двигателя, или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя,

- один килограмм силы тяги реактивного двигателя,

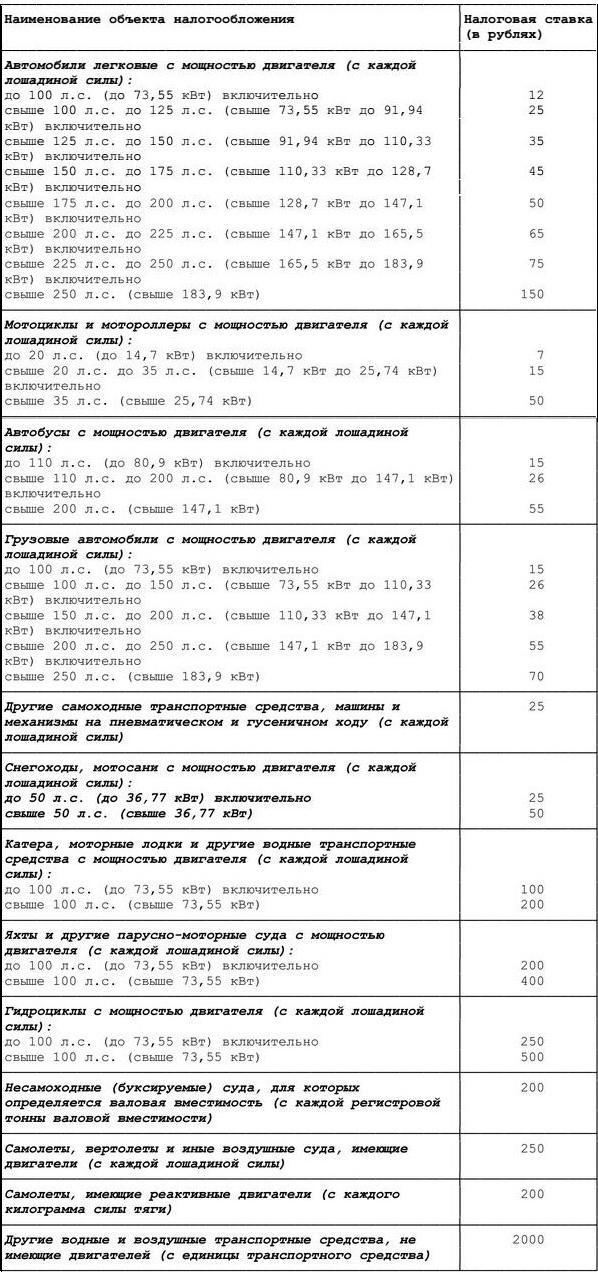

- одну регистровую тонну транспортного средства или одну единицу транспортного средства в следующих размерах:

Наименование объекта налогообложения

Налоговая ставка (в рублях)

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 200 л.с. (до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы):

до 50 л.с. (до 36,77 кВт) включительно

свыше 50 л.с. (свыше 36,77 кВт)

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги)

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

Вышеуказанные налоговые ставки могут быть увеличены или уменьшены законами субъектов РФ, но не более чем в 10 раз*.

*Указанное ограничение размера уменьшения налоговых ставок не применяется в отношении легковых автомобилей с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

Так, например, законом города Москвы от 09.07.2008г. года №33 «О транспортном налоге» (с учетом изменений, внесенных Законом г.Москвы от 14.11.2012г. №55), с 2013 года установлены следующие налоговые ставки:

Налоговым кодексом допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и/или их экологического класса.

Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

Обратите внимание:В случае, если налоговые ставки не определены законами субъектов РФ, налогообложение производится по вышеприведенным налоговым ставкам в соответствии с п.4 ст.361 НК РФ.

- От доли в праве собственности на транспортное средство.

Если автомобиль принадлежит на 100% одному собственнику, то доля составляет единицу, если машина принадлежит 2м собственникам 50% на 50%, то доля составляет 0.5 (для каждого налогоплательщика – его часть доли).

Льготы по транспортному налогу

Согласно ст.356 НК РФ, при установлении транспортного налога законами субъектов РФ могут также предусматриваться:

- налоговые льготы и основания для их использования налогоплательщиком.

Положения НК РФ не предусматривают перечень льгот по транспортному налогу. Соответственно, их наличие или отсутствие – свободная воля законодательных органов субъектов РФ.

Статьей 4 закона города Москвы №33 установлено, что от уплаты транспортного налога освобождаются следующие физические лица (льгота распространяется только на одно транспортное средство, зарегистрированное на граждан нижеуказанных категорий):

1) Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней*.

2) Ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны*.

3) Ветераны боевых действий, инвалиды боевых действий*.

4) Инвалиды I и II групп*.

5) Бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны*.

6) Один из родителей (усыновителей), опекун, попечитель ребенка-инвалида*.

7) Лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно.

8) Один из родителей (усыновителей) в многодетной семье.

9) Физические лица, имеющие право на получение социальной поддержки в соответствии с Законом РФ от 15.05.1991г. №1244-1, федеральными законами от 26.11.1998г. №175-ФЗ и от 10.01.2002 года №2-ФЗ*.

10) Физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах*.

11) Физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику*.

*Данные льготы не распространяются на легковые автомобили с мощностью двигателя свыше 200 л.с. (свыше 147,1 кВт).

Налогоплательщикам — физическими лицами, вышеуказанные льготы предоставляются по их заявлению на основании документа, подтверждающего право на льготу.

При наличии у налогоплательщика права на получение льгот по нескольким основаниям льгота предоставляется по одному основанию по выбору налогоплательщика.

Вышеуказанные льготы не распространяются:

- на водные и воздушные транспортные средства,

- снегоходы и мотосани.

При возникновении (утрате) права на льготы в течение года исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, предшествующих месяцу (следующих за месяцем) возникновения (утраты) права на льготы, к числу календарных месяцев в налоговом периоде.

При этом коэффициент рассчитывается до трех знаков после запятой.

Источник http://1gai.ru/publ/524579-raschet-naloga-na-roskosh-i-spisok-avtomobilej-2020-2021-god.html

Источник Источник Источник http://journal.tinkoff.ru/transportnyi-nalog/

Источник Источник http://www.klerk.ru/buh/articles/347984/