Как рассчитать транспортный налог и какие параметры нужно для этого учесть

Если вы владелец собственного автомобиля, то в декабре каждого года обязаны заплатить налог. Обычно это происходит по квитанции, которую налоговая присылает на почту или в личный кабинет налогоплательщика. И в том и в другом случае самостоятельно определять сумму к уплате не надо. Но это не значит, что мы не должны знать, как рассчитать транспортный налог. Доверяй, но проверяй.

Кто платит и за что

Транспортный налог, согласно Налоговому кодексу, относится к региональным налогам. Органы власти соответствующих субъектов самостоятельно устанавливают тарифы.

Плательщиками являются простые граждане, индивидуальные предприниматели и юридические лица, на которых зарегистрированы транспортные средства, т. е. их владельцы. Даже если вы фактически не ездите на машине, а передали ее своему сыну, свату, брату, вы все равно остаетесь плательщиком автоналога. Обычному человеку годовую сумму посчитает налоговая инспекция, организации должны сами это сделать по определенным формулам и перевести деньги в бюджет региона.

До конца 2020 года освобождаются от автоналога различные спортивные организации. Например, UEFA, FIFA, РФС. Это послабление сделано в связи с организацией чемпионатов мира и Европы по футболу, Кубка конфедераций.

Для физических лиц льготы по уплате возможны только на региональном уровне. Власти регионов либо полностью освобождают граждан определенных категорий от выплат, либо частично. Как правило, это ветераны, герои СССР и России, многодетные родители, пенсионеры, инвалиды.

Не только авто является объектом налогообложения, но и много других разновидностей ТС. Полный перечень:

- легковые и грузовые автомобили;

- мотоциклы и мотороллеры;

- автобусы;

- самоходные машины на гусеничном и пневматическом ходу;

- воздушные суда (самолеты и вертолеты);

- водный транспорт (яхты, парусные суда и катера, гидроциклы);

- снегоходы и мотосани;

- буксиры.

Из этого обширного списка есть исключения. Не облагаются следующие виды транспорта:

- лодки на веслах и моторки небольшой мощности (до 5 лошадиных сил);

- специально оборудованные автомобили для инвалидов, а также полученные от органов соц. защиты, но с мощностью двигателя не более 100 л. с.;

- суда, которые используются для промысла речной и морской рыбы;

- водный и воздушный транспорт, который принадлежит организациям и ИП, занимающимися пассажирскими и грузовыми перевозками;

- многочисленный сельскохозяйственный транспорт (например, тракторы, комбайны, молоковозы и пр.);

- военная техника;

- воздушный транспорт медицинских служб;

- специальные платформы и буровые установки;

- автомобили в угоне.

Налоговая база и ставки

Чтобы рассчитать транспортный налог, надо знать, от чего “плясать”, т. е. налоговую базу. Здесь возможны варианты:

- Самый распространенный – мощность двигателя в лошадиных силах для всех ТС, имеющих такой двигатель.

- Для воздушных судов с реактивными двигателями – тяга двигателя в килограммах силы.

- Для буксиров – валовая вместимость в регистровых тоннах.

- Для всех остальных – единица транспорта.

На федеральном уровне есть общие ставки, регионы могут их увеличить или уменьшить, но не более, чем в 10 раз. Например, в Налоговом кодексе ставка для авто с мощностью двигателя до 100 л. с. – 2,5 руб. Москва установила в размере 12 руб., а Ярославская область – 15,8 руб.

Могут быть установлены и дифференцированные ставки, которые зависят от года выпуска машины и класса экологичности.

Как рассчитать сумму транспортного налога

Параметры, необходимые для расчета автоналога:

- Налоговая база (количество лошадиных сил, размер тяги и пр.) Можно посмотреть в свидетельстве о регистрации ТС.

- Налоговая ставка, или сколько стоит одна единица налоговой базы, например, 1 л. с. Ставки по всем регионам со ссылкой на местные транспортные законы есть на официальном сайте Налог.ру.

- Срок владения автомобилем или иным ТС. Владелец платит за фактическое время владения. Например, машина была куплена и зарегистрирована на нового хозяина в июле отчетного года. Прежний владелец заплатит за период с января до июля, а новый – с июля по декабрь. Этот момент надо четко отслеживать в пришедшей квитанции на оплату. Нередки случаи, когда машина была давно продана, а налоговая по-прежнему начисляет автоналог на прежнего собственника.

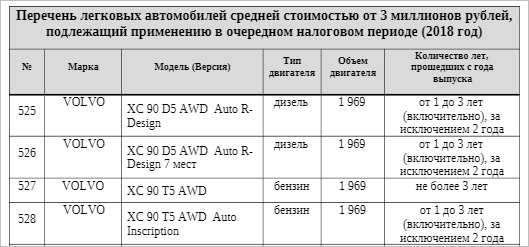

- Повышающие коэффициенты для некоторых дорогих автомобилей стоимостью от 3 млн рублей. Список публикуется на сайте Минпромторга. Это внушительный по объему документ. Фрагмент таблицы выглядит так:

Действуют следующие повышающие коэффициенты:

| Повышающий коэффициент | Стоимость автомобиля | Время, прошедшее с года выпуска |

| 1,1 | От 3 до 5 млн руб. | Не более 3 лет |

| 2 | От 5 до 10 млн руб. | Не более 5 лет |

| 3 | От 10 до 15 млн руб. | Не более 10 лет |

| 3 | От 15 млн руб. | Не более 20 лет |

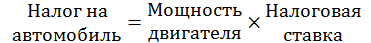

Стандартная формула расчета транспортного налога выглядит так:

Налог = Налоговая база * Ставка * Количество месяцев владения ТС / 12 * Повышающий коэффициент

Количество месяцев владения рассчитывается следующим образом:

- Если регистрация была до 15-го числа конкретного месяца, то этот месяц будет учитываться полностью при расчете.

- Если регистрация была после 15-го числа, то месяц регистрации не учитывается.

Рассмотрим несколько примеров. Возьмем ставки Ярославской области:

Пример 1. Автомобиль Renault Sandero мощностью 102 л. с. Иван владел машиной весь 2018 год и заплатит: 102 л. с. * 28,1 = 2 866,2 руб.

Пример 2. Машина та же, но была куплена и зарегистрирована 20 июня 2018 года. Новый владелец заплатит: 102 л. с. * 28,1 * 6/12 = 1 433,1 руб. При регистрации 10 июня, расчет изменится: 102 л. с. * 28,1 * 7/12 = 1 671,95 руб.

Пример 3. Автомобиль Volvo стоимостью от 3 млн рублей и мощностью 249 л. с. куплен 13 марта 2018 года. Автоналог: 249 л. с. * 68 * 10/12 * 1,1 = 15 521 руб.

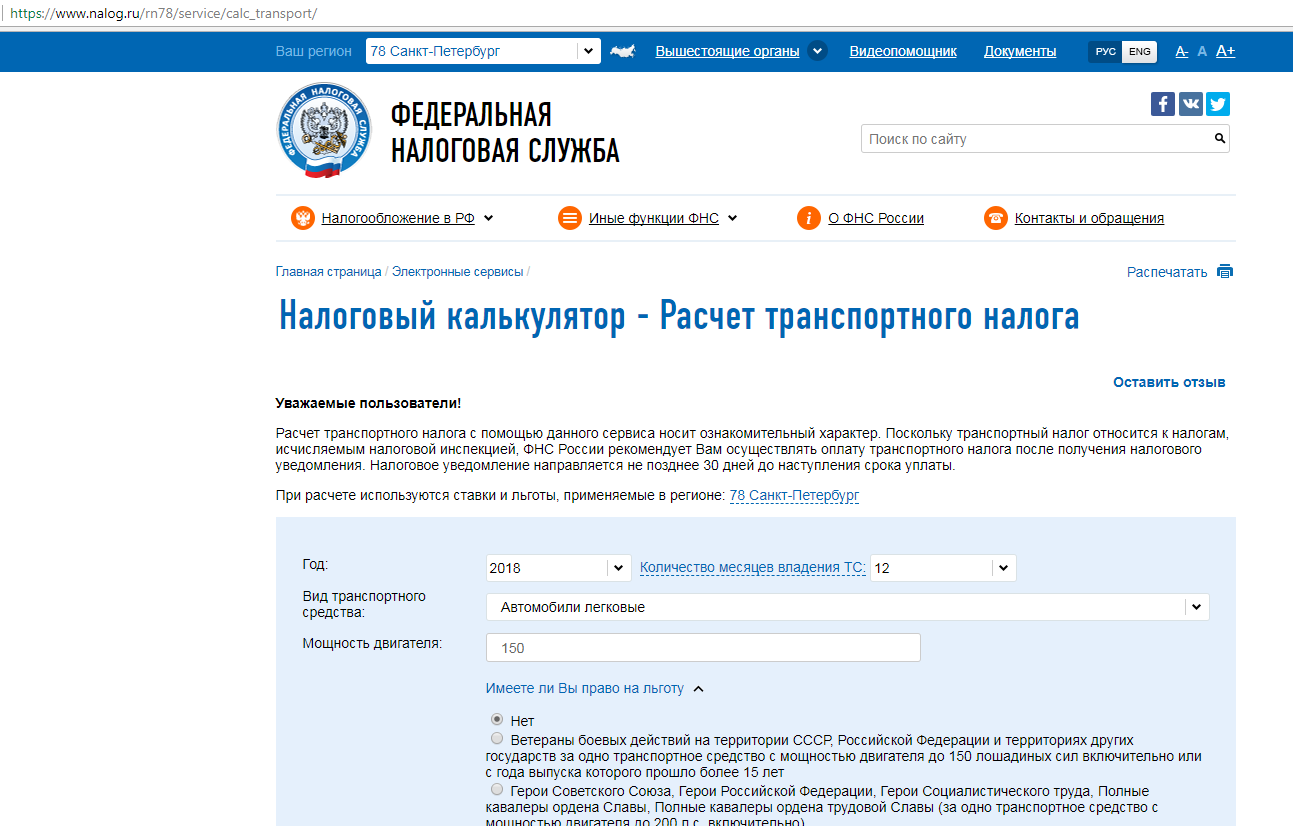

Можно поступить еще проще и воспользоваться налоговым калькулятором онлайн на сайте налоговой службы. Я ввела данные из Примера 1. Результат совпал.

Возможные варианты снижения автоналога:

- приобрести автомобиль меньшей мощности;

- не покупать дорогостоящую машину из списка Минпромторга (он ежегодно публикуется в первом квартале года) или приобрести такую, но чуть старше, чем требует повышающий коэффициент;

- внимательно прочитать о льготном налогообложении в вашем регионе и, возможно, зарегистрировать автомобиль на близкого родственника, который получит льготу.

За 2018 год транспортный налог надо уплатить до 1.12.2019. Квитанции смотрите в почтовом ящике или в личном кабинете налогоплательщика.

Заключение

Не самый сложный для самостоятельных расчетов налог. Проверить правильность начисления можно за 1 минуту. Не стоит радоваться, если не нашли в почтовом ящике уведомления об уплате. Моему мужу в связи с переездом его посылали на старый адрес, а потом пришел “привет” от судебных приставов. Так что лучше позвонить или лично посетить инспектора, чтобы напомнить о себе и своем транспортном средстве.

Как рассчитывается автомобильный налог в 2020 году

Уже на протяжении нескольких лет ходят разговоры об отмене транспортного сбора. Несколько раз такой законопроект выносился на согласование. Отмену предлагают компенсировать за счет повышения акцизов на топливо. Но на сегодняшний день решение это не принято, о чем вновь напомнил Минфин (Письмо от 14.05.18 № 03-05-06-04/31948).

Налог на авто в 2020 году: изменения

Основным событием в текущем периоде стало списание задолженности по обязательным платежам за автотранспортные средста физических лиц, образовавшейся до 01.01.15 г. «Налоговая амнистия» была заявлена в поручении президента РФ и утверждена Федеральным законом от 28.12.17 № 436-ФЗ. На сегодняшний день налоговые органы уже отчитались о завершении работы по списанию старых долгов. Списание происходило без участия налогоплательщиков, никаких заявлений подавать в ИФНС не было необходимости. Проверить, списали ли вашу задолженность, можно через личный кабинет налогоплательщика.

Вторым новшеством стало изменение повышающих коэффициентов на дорогостоящий автотранспорт. С начала 2018 года для всех автомобилей стоимостью от 3 до 5 млн.руб. не старше трех лет установлен коэффициент 1,1. Ранее коэффициент был дифференцирован в зависимости от возраста автомобиля. Например, если автомобиль изготовлен менее года назад, то налог на л.с. автомобиля 2020 к уплате увеличивался в 1,5 раза.

Третьим изменением стало введение новой налоговой декларации с отчетности за 2018 год. Её представляют ежегодно в ИФНС налогоплательщики — юридические лица.

Кто платит налог на автомобиль (2020)

Плательщиком налогового платежа является лицо, на которое зарегистрировано транспортное средство ( ст. 357 НК РФ ). Обязательный платеж за транспортное средство рассчитывается исходя из установленной ставки, которая устанавливается на лошадиную силу и зависит от мощности двигателя.

Плательщиком может быть и физическое, и юридическое лицо. Это не влияет на то, сколько стоит лошадиная сила. Налог 2020 организации рассчитывают самостоятельно. Расчет за физическое лицо сделает ФНС, которой сведения о владельцах транспортных средств поступают от ГИБДД. При передаче сведений между госорганами нередки технические ошибки, поэтому, получив уведомление об уплате налоговых сборов от налоговой инспекции, следует проверить корректность расчета.

ИФНС обязана прислать уведомление физическому лицу о том, что ему установлены налоговые платежи, которые он должен перечислить в бюджет, в том числе на автомобильный налог на лошадиные силы 2020. Если вы являетесь владельцем транспортного средства, но вам не приходит уведомление или в полученном уведомлении указаны ошибочные сведения, необходимо обратиться в налоговую инспекцию по месту жительства для уточнения данных. Также очень удобно для проверки данных и получения сведений об уплате и начислении обязательных сборов пользоваться личным кабинетом налогоплательщика.

Налоги на автомобили в 2020 году: объект и налоговая база

Объектами обложения транспортным налоговым сбором являются:

- автомобили, мотоциклы и мотороллеры, автобусы и иные машины на собственном ходу;

- самолеты и вертолеты и другие воздушные суда;

- теплоходы, яхты, катера и моторные лодки и иные водные транспортные средства.

Далее остановимся на налогообложении автотраспортных средств.

Налогообложение транспортных средств регламентируется главой 28 НК РФ , а также соответствующими законами субъектов РФ. Регионы устанавливают ставку (в пределах прописанных в НК), налоговые льготы, а для организаций — порядок и сроки уплаты.

Ставки налога на автомобиль 2020

Налоговые ставки устанавливаются в сумме платежа, приходящегося на одну лошадиную силу, статьей 361 НК РФ . Их размер может быть изменен региональным законом, как в сторону увеличения, так и в сторону уменьшения, но не более чем в 10 раз. Как правило, регионы устанавливают максимально возможные тарифы.

25 (от 100 до 125)

45 (от 150 до 175)

65 (от 200 до 225)

Чтобы рассчитать сумму к уплате, необходимо мощность двигателя автомобиля (указанную в ПТС) умножить на ставку, установленную законом вашего региона:

Когда нужно заплатить налог на автомобиль за лошадиные силы -2020

Физические лица перечисляют транспортный сбор не позднее 1 декабря года, следующего за расчетным. То есть за 2018 год платеж необходимо осуществить не позднее 1 декабря 2020 г. Так как 01.12.18 — это суббота, то крайний срок уплаты переносится на первый следующий рабочий день. Таким образом, перечисление необходимо сделать не позднее 3 декабря 2020 г. Крайний срок уплаты налогового платежа за транспорт за 2018 год — 2 декабря 2020 г. (так как 1 декабря приходится на воскресенье).

Порядок и сроки перечисления для организаций устанавливают региональные власти. Они же устанавливают необходимость перечисления авансовых квартальных платежей.

Так, Законом Санкт-Петербурга №487-53 от 04.11.2002 установлено, что авансовые платежи необходимо перечислить не позднее последнего числа месяца, следующего за расчетным. Годовой платеж необходимо перечислить не позднее 10 февраля следующего года. Для организаций действуют аналогичные правила переноса сроков перечисления (если они выпадают на выходные дни), установленные пунктом 7 статьи 6.1 НК РФ.

Рассчитать налог на авто 2020 онлайн

Для того чтобы сделать расчет налога на авто -2020, можно воспользоваться онлайн-калькулятором ФНС, размещенном на официальном сайте ведомства nalog.ru.

Для получения ответа на вопрос, какой налог за лошадиные силы 2020 придется заплатить, необходимо корректно заполнить все поля формы. Сервис автоматически определит ваше местонахождение и применит льготы вашего региона. При необходимости регион можно изменить. Для того чтобы рассчитать налог на автомобили 2020, онлайн-калькулятор содержит список автомобилей. Расчет суммы к уплате в бюджет будет сделан после нажатия кнопки «Рассчитать».

От чего зависит транспортный налог на машину?

Размер транспортного налога на машину в 2020 году зависит от критериев, указанных в НК РФ – мощности двигателя ТС, выраженного в лошадиных силах, года выпуска автомашины, экологического класса и т.д. При этом отдельные показатели, влияющие на сумму налоговых платежей , могут устанавливаться на региональном уровне.

В этой статье разберем, как устанавливаются базовые и конкретные ставки по транспортному налогу, и какими полномочиями обладают органы власти по их изменению.

Общие правила налогообложения

Транспортный налог отнесен к компетенции региональных властей. Это означает, что субъекты РФ не только могут изменять отдельные показатели для расчета платежей, но и вовсе отменять налог на своей территории. Выделим общие правила, которые нужно учитывать автовладельцам при оплате налога на автотранспорт:

- налоговые обязательства возникают только для собственников автомашин и иных транспортных средств, поименованных в законе – владение машиной по доверенности или по договору аренды не порождает таких обязательств;

- на федеральном уровне определены объекты налогообложения, основные параметры для расчета платежей, отдельные категории льгот, базовые ставки;

- регионы вправе устанавливать правила предоставления льгот по налогу, а также конкретные ставки платежей, однако с отклонением от федеральных стандартов не более чем в 10 раз.

Таким образом, собственникам автомашин придется учитывать базовые нормы НК РФ, а также специальные правила региональных актов.

В Налоговом кодексе РФ определены следующие базовые критерии, влияющие на размер платежей:

- транспортный налог зависит от лошадиных сил, т.е. от мощности двигателя – этот показатель определяется по технической и регистрационной документации на автомашину;

- размер платежей зависит от года выпуска, если такое положение будет указано в региональных нормативных актах – год выпуска также определяется по технической документации производителя и свидетельству о регистрации ТС;

- регионам предоставлено право вводить понижающие и повышающие коэффициенты, в зависимости от экологического класса автомашины – этот критерий носит стимулирующий характер, а его применение пока не получило широкого распространения в субъектах РФ.

На размер платежа, либо на полное освобождение от налога, будет влиять и статус собственника, а также категория ТС. Например, регионы могут снижать размер транспортного налога для отдельных категорий граждан, либо предусматривать частичное освобождение от платежей. Кроме того, в НК РФ предусмотрена льгота по налогу на автомашины, предназначенные для эксплуатации инвалидами, либо выделенные по линии соцзащиты. Если такой статус транспорта будет подтвержден собственником, ему не придется оплачивать налог.

Расчет транспортного налога и направление собственникам квитанций входит в компетенцию налоговой службы. Поэтому гражданам не придется ежегодно представлять техническую и регистрационную документацию в ИФНС. Это потребуется только в случае, если в базы данных ГИБДД и ИФНС были внесены неверные показатели мощности и года выпуска автотранспорта.

Рассмотрим особенности применения отдельных показателей при расчете транспортного налога в 2020 году.

Как происходит начисление налога

Большинство показателей, влияющих на размер платежей, собственник может узнать самостоятельно, путем изучения технической и регистрационной документации на свой автомобиль. Прежде всего, при постановке автомашины на учет в базе данных ГИБДД фиксирует год выпуска и показатель мощности двигателя. Эти сведения производитель обязан указать в паспорте технического средства, либо в ином документе. Однако для некоторых моделей такой показатель может отсутствовать, особенно если срок изготовления и производитель транспорта неизвестен.

Большинство показателей, влияющих на размер платежей, собственник может узнать самостоятельно, путем изучения технической и регистрационной документации на свой автомобиль. Прежде всего, при постановке автомашины на учет в базе данных ГИБДД фиксирует год выпуска и показатель мощности двигателя. Эти сведения производитель обязан указать в паспорте технического средства, либо в ином документе. Однако для некоторых моделей такой показатель может отсутствовать, особенно если срок изготовления и производитель транспорта неизвестен.

Налоговый орган самостоятельно использует сведения о критериях автомобиля для начисления ежегодных платежей. Происходит это следующим образом:

- при постановке машины на учет, и регистрации каждой последующей сделки, актуализируется база данных ГИБДД;

- аналогичным образом обновляются данные, если собственник вносит изменения в технические характеристики машины (например, если устанавливается более мощный двигатель, новый показатель лошадиных сил будет внесен в свидетельство о регистрации и ПТС после представления технического заключения эксперта);

- информация из базы данных ГИБДД доступна налоговым службам для начисления ежегодных платежей – если сведения о машине будут не соответствовать действительности, собственник должен обратиться не только в ИФНС, но и в территориальный отдел ГИБДД.

Показатели лошадиных сил (мощности) и года выпуска автомашины будут иметь значение не только для определения суммы налога. Региональные власти имеют право вводить льготы, которые могут быть привязаны к характеристикам автомашины.

Как правило, льготное налогообложение связано со следующими факторами:

- полное или частичное освобождение от транспортного налога будет распространяться только на одну единицу транспорта – если у льготника в собственности есть две и более машины, он вправе выбрать оптимальный вариант для расчета налога;

- льгота может быть ограничена предельной мощностью автомашины – например, ветеран боевых действий может претендовать на освобождение от транспортного налога, если мощность его машины не превысит 150 л.с.;

- аналогичным образом, льгота может быть предоставлена только автомобилям, чей срок эксплуатации превысил определенный предел – например, для пенсионеров Санкт-Петербурга предусмотрено полное освобождение от налога на машину отечественного производства, выпущенную до 1991 года.

Состав критериев, влияющих на расчет налоговых обязательств по транспорту, может меняться практически ежегодно. Например, общепринятым и базовым показателем является только мощность автомашины, выраженная в лошадиных силах. Этот критерий легко устанавливается из технической и регистрационной документации, и подлежит изменению в редких случаях. Фактор года выпуска не столь важен для расчета налога, особенно для автомашин иностранного производства. Поэтому региональные власти могут гибко варьировать налоговую нагрузку на граждан, увеличивая или уменьшая налогооблагаемые показатели мощности и года выпуска транспорта.

Таким образом, при расчете налоговых обязательств основными критериями признаются мощность автомашины, исчисленная в лошадиных силах, год выпуска (по данным производителя и ПТС), а в ряде случае и критерий экологического класса. Все указанные показатели будут получены в автоматическом режиме из базы данных ГИБДД, поэтому представлять техническую документацию в налоговый орган не требуется.

Нюансы расчета транспортного налога

При обработке данных о технических характеристиках автомашины могут возникать ошибки, которые приведут к возникновению обязанности уплачивать налог, либо к завышению суммы ежегодного платежа. Например, если порог освобождения от уплаты налога определен в 120 л.с., превышение технической мощности в базе данных даже на 1 л.с. приведет к возникновению обязанности перечислять средства в бюджет.

При обработке данных о технических характеристиках автомашины могут возникать ошибки, которые приведут к возникновению обязанности уплачивать налог, либо к завышению суммы ежегодного платежа. Например, если порог освобождения от уплаты налога определен в 120 л.с., превышение технической мощности в базе данных даже на 1 л.с. приведет к возникновению обязанности перечислять средства в бюджет.

Выявить ошибку можно заблаговременно, обратившись в ИФНС, либо при получении квитанции из налоговой службы. Определить правильность начисления, в том числе по законодательным критериям мощности и года выпуска, можно следующими способами:

- из содержания квитанции, которую налоговый орган обязан ежегодно рассылать собственникам;

- из информации в Личном кабинете налогоплательщика, если собственник машины зарегистрировался в этом сервисе;

- путем запроса в ИФНС или ГИБДД – по каждому письменному обращению граждан налоговая служба обязана представить подробное обоснование начислений.

При выявлении ошибок необходимо незамедлительно обратиться в территориальный отдел ГИБДД, а также в налоговый орган. Нужно учитывать, что оплатив транспортный налог, рассчитанный по неверным техническим критериям, вернуть переплату крайне сложно. Для этого предстоит внести изменения в базу данных ГИБДД, после чего подать заявление в налоговый орган по месту жительства. Даже в этом случае можно получить отказ, который придется обжаловать через суд.

Если в региональное законодательство внесены изменения, уточняющие порядок применения отдельных критериев, они вступят в силу только со следующего календарного года. Каждый нормативный акт, меняющий правила налогообложения, должен быть обнародован в СМИ или на официальном портале субъекта РФ. Если изменения направлены на снижение налоговых обязательств, в том числе снижение порога мощности для применения льгот, они могут вступать в силу в течение текущего года.

Источник Источник Источник http://iklife.ru/finansy/kak-rasschitat-transportnyj-nalog-na-avtomobil.html

Источник Источник Источник Источник Источник Источник http://ppt.ru/art/nalogi/na-avto-sili

Источник http://mirmotor.ru/article/read/ot-chego-zavisit-transportnyj-nalog-na-mashinu