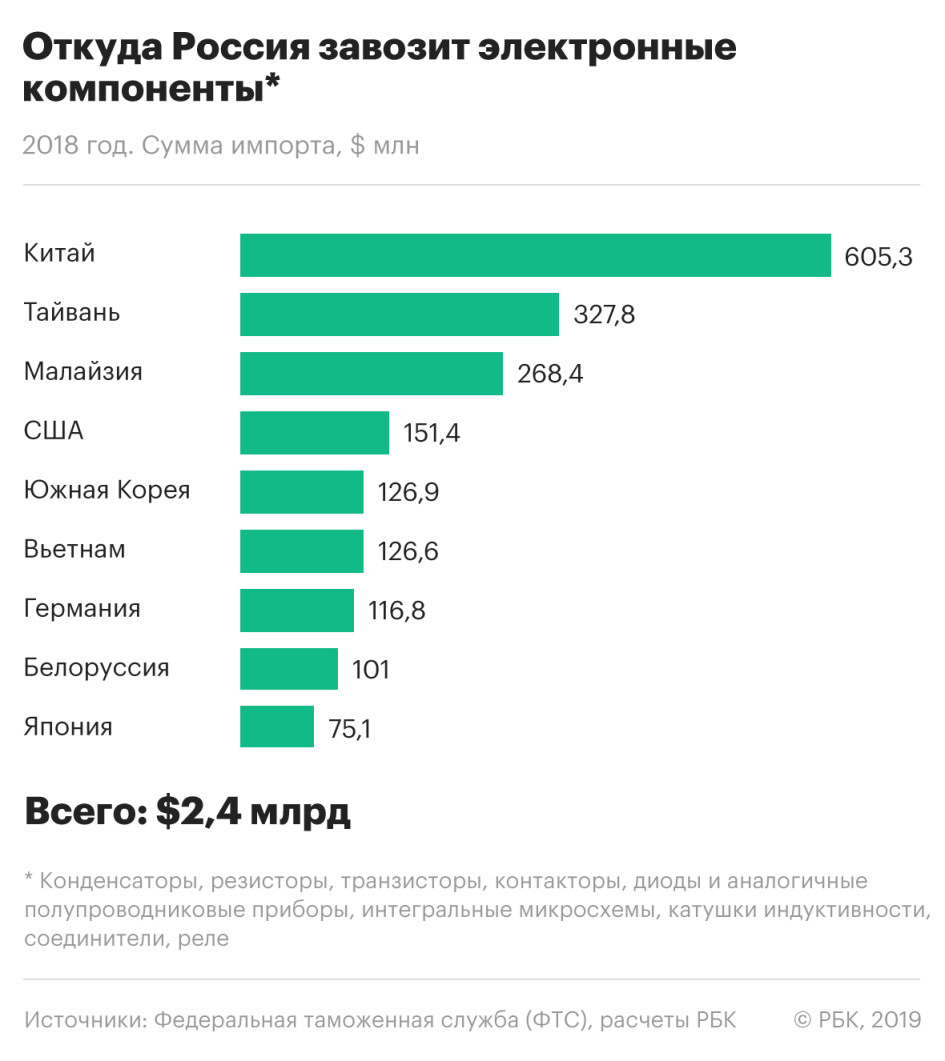

Главными поставщиками микроэлектроники в Россию оказались три страны Азии

Крупнейшими источниками импорта в Россию электронных компонентов (микросхем, полупроводников, транзисторов, резисторов, диодов и т.п.) являются страны Восточной и Юго-Восточной Азии, выяснил РБК на основе базы данных Федеральной таможенной службы (ФТС).

Так, в 2018 году Россия импортировала больше всего электронных компонентов из Китая — на $605 млн, на втором месте Тайвань — $328 млн. Интересно, что Россия признает Тайвань в качестве части Китая и не имеет с островом официальных межгосударственных отношений, что не мешает импортировать оттуда микроэлектронику.

Третьим крупнейшим поставщиком электронных элементов в Россию выступает Малайзия — $268,4 млн в прошлом году.

Эта же тройка — Китай, Малайзия, Тайвань — остается лидером по поставкам интегральных микросхем, диодов, транзисторов, резисторов и конденсаторов в Россию за первые пять месяцев 2019 года (см. инфографику).

Поводом разобраться в основных направлениях импорта электроники в Россию стала недавняя новость о том, что правительство может отказаться от серийного производства космических аппаратов ГЛОНАСС-К из-за ограничений на импорт иностранных компонентов и невозможности оперативно изготовить российские аналоги. Министр промышленности Денис Мантуров говорил в августе 2018 года, что Россия завозит недостающие компоненты из стран Юго-Восточной Азии, но не называл, откуда конкретно.

Как мы считали

В Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) такой категории, как «электронные компоненты», нет. В многообразии товарных кодов РБК выбирал следующие группы товаров:

- ТН ВЭД 8532 — конденсаторы;

- 8533 — резисторы;

- 8541 — транзисторы, диоды и аналогичные полупроводниковые приборы;

- 8542 — интегральные микросхемы;

- 850450 — катушки индуктивности;

- 8536 90 100 — соединители, 8536 4X — реле, 8536 (различные субпозиции) — контакторы.

Электронные компоненты не имеют самостоятельного применения. Данная классификация была заимствована из документа «Деловой России» 2016 года (.pdf), ее применимость в общем виде подтвердил РБК собеседник в российской отрасли электронной промышленности. Данные по импорту в стоимостном выражении были выгружены из базы ФТС. Эти данные доступны только за последние три года, поэтому анализ был ограничен 2016–2018 годами и пятью месяцами текущего года.

В российской внешнеторговой статистике импорт учитывается по стране происхождения товара, даже если товар поставлен с территории других стран.

Азия конкурирует с американцами и белорусами

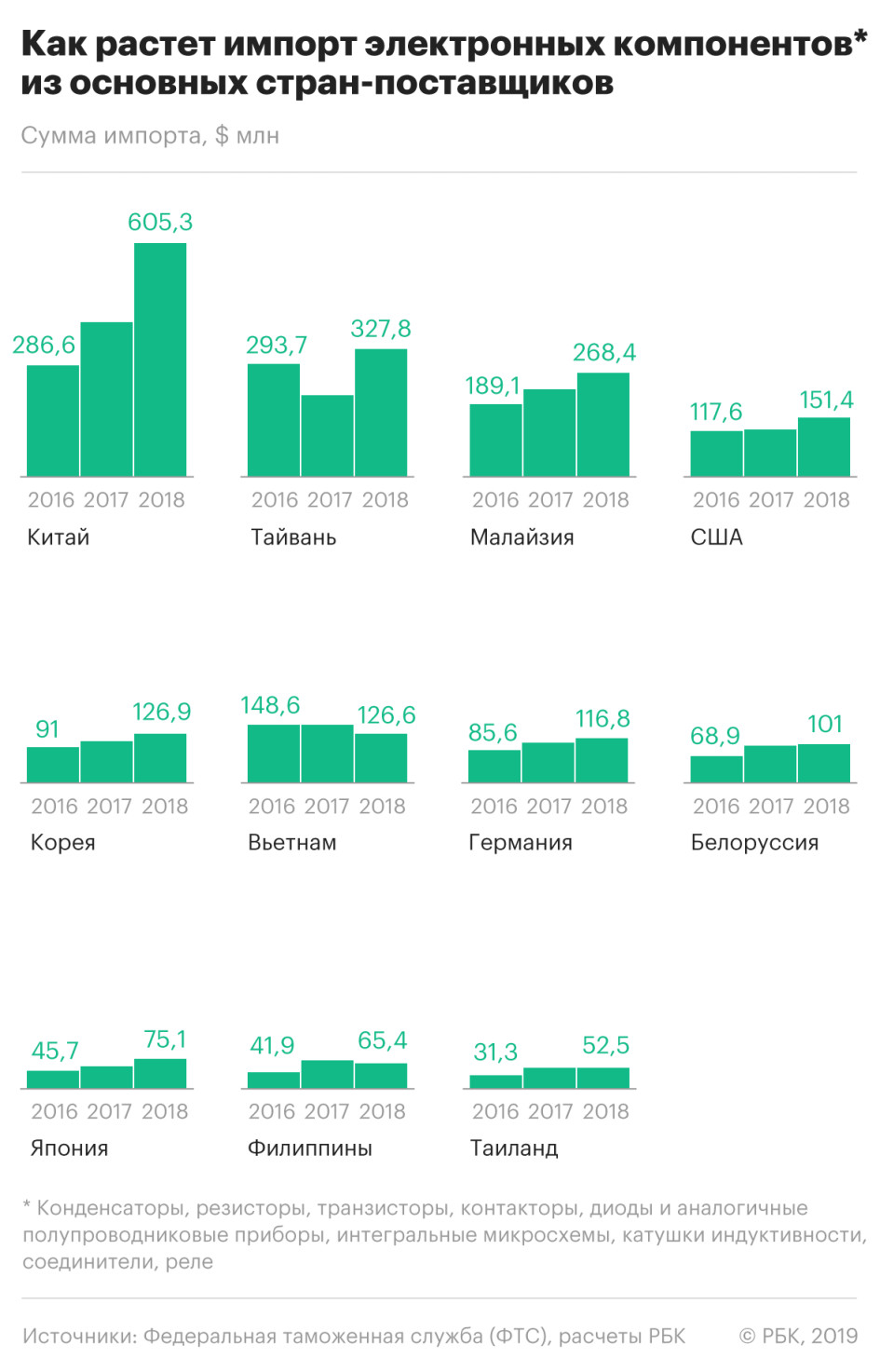

Структура импорта электронных компонентов за последние три года не претерпела существенных изменений.

В десятке крупнейших поставщиков — Южная Корея, Вьетнам, Япония и Филиппины (почти $400 млн импорта из этих стран в прошлом году). Из традиционных западных поставщиков с Россией сотрудничают США (четвертое место) и Германия (седьмое), которые на двоих поставили микроэлектроники на $268 млн в прошлом году. Несмотря на технологические санкции США, Россия продолжает ввозить оттуда разрешенные электронные компоненты — на $388 млн за три года.

«На мой взгляд, США — действительно важный поставщик на мировой рынок новейших технологий. Если таковые трудно сегодня заменить чем-либо сопоставимым, то представляется логичным, например, для производителей конечных космических систем стремиться использовать эти новейшие технологии», — сказал РБК исполнительный директор Ассоциации предприятий компьютерных и информационных технологий Николай Комлев.

Любопытно, что в десятку также входит Белоруссия, из которой были, в частности, ввезены в 2018 году электронные интегральные схемы на $71 млн плюс диоды и транзисторы на $15 млн. Советский Союз в основном самостоятельно обеспечивал себя электронными компонентами, но эти способности резко уменьшились с распадом СССР, пишет эксперт британского Chatham House Ричард Конноли в книге 2018 года «Российский ответ на санкции». Крупная производственная база исторически находилась в Белоруссии, из которой российские фирмы продолжили завозить компоненты.

Тренд на увеличение импорта электронных компонентов из Восточной Азии, особенно из Китая, был заметен еще до начала санкционного противостояния в 2014 году, утверждает Конноли. Однако этот тренд резко ускорился после 2014 года, указывает он. И это произошло за счет падения продаж в Россию со стороны традиционных поставщиков — Германии, Франции, Италии.

Интересно, что к 2016 году еще одна азиатская страна — Индонезия — вышла на второе место по поставкам в Россию электрических трансформаторов и преобразователей (код 8504, который, по словам источника РБК в электронной промышленности, тоже можно включать в электронные компоненты) — $104 млн (вторая позиция после Китая). Однако уже в 2018 году импорт трансформаторов из Индонезии сократился до $9,5 млн, а микроэлектроника оттуда практически не ввозится.

Совокупный объем импорта электронных компонентов, согласно расчетам РБК, из всех стран в 2018 году составил $2,37 млрд, включая $1,29 млрд интегральных микросхем.

При этом высокие позиции Малайзии и Вьетнама в списке поставщиков электронных компонентов для России могут объясняться тем, что это места конечной сборки компонентов (специальной упаковки микросхемы), а сами микросхемы производятся в том же Китае или на Тайване. Поэтому, возможно, фактическая роль Китая и Тайваня еще больше, чем показывает статистика.

Санкционные ограничения

Разумеется, далеко не вся импортируемая микроэлектроника представляет собой «чувствительные» поставки для ракетно-космической или оборонной отраслей. Например, под кодом 8542 могут проходить микросхемы как для космоса, так и для обычных онлайн-касс, объясняет собеседник РБК в электронной отрасли.

Санкционные и экспортные ограничения западных стран пока не коснулись производства чисто гражданского электронного оборудования. А военно-промышленный комплекс в основном уже работает на российских комплектующих, говорит источник РБК.

Сложности возникают с поставками продукции двойного назначения, которая может использоваться как в гражданской, так и в оборонной промышленности. Евросоюз и США после 2014 года ограничили экспорт в Россию такой продукции. Заказчики пока находят возможности закупать такие технологии в обход авторизованных каналов, но при этом сталкиваются с серьезными проблемами контрафакта, рассказывает собеседник РБК.

В космических проектах отказы в поставках импортных комплектующих приводят к приостановкам производства. Главным образом это связано с тем, что используются специальные радиационно-стойкие комплектующие, которые выпускаются под конкретный заказ — их нельзя перекупить на открытом рынке. Российские компоненты имеют невысокое качество — особенно если речь идет о космических технологиях; отечественный рынок отстает от мирового на 15–20 лет, считает собеседник РБК.

Другой источник, близкий к российскому производителю микроэлектроники, подтверждает, что для спутников нужны радиационно стойкие микросхемы, которые невозможно приобрести на открытом рынке. «Подобными технологиями обладают в основном США или дружественные им страны», — отметил он. С этим согласен региональный вице-президент спутниковой компании Eutelsat Николай Орлов. Он добавил, что российские компании до санкций были ориентированы на кооперацию с Европой, которая была выстроена с 1990-х годов. «Европейские и азиатские компоненты могут значительно различаться. Переход с одних на другие требует полной смены дизайна устройства, выстраивания кооперации с поставщиками, а на это требуется время», — говорит он.

Недооценили риски

Если говорить о спутниках ГЛОНАСС, то при их проектировании, вероятно, были недооценены риски санкционных ограничений, поскольку изначально ГЛОНАСС не рассматривался как система, угрожающая национальной безопасности США, говорит исполнительный директор Ассоциации разработчиков и производителей электроники Иван Покровский. Разработчики использовали комплектующие, поставки которых требуют лицензирования, а лицензии на поставки исправно выдавались.

Но теперь, после санкций, перейти на другие комплектующие означает полностью перепроектировать блок или систему и снова провести весь комплекс необходимых испытаний. Требуется совместная работа с разработчиками микросхем и модулей по созданию новых комплектующих — это затраты времени и денег, при этом бюджет, как правило, ограничен, подчеркивает Покровский. «При этом если в системе используются сложные уникальные комплектующие, то чаще бывает, что проще разработать новое решение, чем воспроизвести зарубежную микросхему для замены», — рассуждает он.

Эта проблема носит глобальный характер, говорит Покровский: «Вы закладываете определенные микросхемы, а потом они вдруг становятся недоступны, и причина не только в санкциях». Например, ряд популярных у российских разработчиков микросхем компании Altera был снят с производства после того, как эту компанию в 2015 году приобрела Intel. А эти схемы использовались в космической, военной промышленности, в промышленных системах управления и телекоммуникационном оборудовании, указывает эксперт.

При подготовке этого материала РБК направил запрос в Минпромторг, который ответственен за план мероприятий по импортозамещению в радиоэлектронной промышленности (.pdf).

Автомобили и электроника

Мировой рынок систем автомобильной электроники составляет около 45 млрд. долл. Специалисты утверждают, что сегодня на электронные системы приходится около 20% стоимости автомобиля.

К 1998 году сектор интегральных схем для автомобильной электроники (на Западе для его обозначения принят термин auto-IC) стал наиболее быстро развивающейся частью рынка полупроводниковых приборов с долей около 6%. Циклический спад полупроводниковой промышленности в середине 90-х, когда иные отрасли переживали глубокий кризис, практически никак не отразился на сегменте auto-IC. Более того: продажи росли со средними темпами 8% в год. Подобная ситуация обуславливалась своеобразным «переводом» сложных электронных систем (например, устройства цифрового управления подвеской или боковыми воздушными подушками, антиблокировочные и навигационные системы и т. д.) из сектора автомашин класса «люкс» в нишу стандартных моделей.

По мнению Джорджа Фрая, аналитика компании Forward Concept, годовой объем рынка автомобилей практически не связан с ростом рынка автомобильной электроники. Ежегодные темпы роста выпуска автомобилей невелики и едва ли достигают 1% (в 2000 году было выпущено 55 млн. машин); такое положение вещей, как полагают, не изменится вплоть до 2005 года. Однако полупроводниковая «начинка» машин будет существенно большей, ведь появляются все новые типы автомобильной электроники, причем во всевозрастающих объемах. В 1998-2005 годах ежегодный рост продаж микросхем для автомобильных мультимедийных систем, средств безопасности и охраны, кузовной электроники в среднем составит 12%, а аналогичный показатель для систем управления двигателем или автомобилем приближается к 5-процентной отметке.

Наиболее широко автомобильная электроника будет использоваться в Северной Америке, Европе и Японии; в остальных регионах мира использование таких схем будет существенно меньшим, но и здесь они будут «трудиться», по крайней мере, над снижением потребления топлива и сокращением вредных веществ в выхлопных газах.

Рынок автомобильной электроники в цифрах

Ситуацию на этом рынке, как ни странно, в значительной степени определяют не конкуренция и не потребители, а. государственные органы, постоянно ужесточающие требования к безопасности движения и заботящиеся о снижении загрязнения окружающей среды.

Мировой рынок систем автомобильной электроники в настоящее время составляет около 45 млрд. долл., причем на долю полупроводниковых приборов приходится около 8 млрд. долл. К 2005 году он достигнет 75 млрд. долл. с долей полупроводниковых приборов уже в 19 млрд. долл. В структуре рынка полупроводниковых приборов для автомобильной промышленности выделяют четыре сектора: два больших — кузовная электроника (объем продаж 3,4 млрд. долл.) и системы управления двигателем и автомобилем, в значительной степени определяющие экологическую безопасность автомобиля (4,2 млрд. долл.), и два меньших — мультимедийные системы (0,6 млрд. долл.) и системы безопасности и охраны (1,2 млрд. долл.). Но к 2005 году положение дел должно кардинальным образом поменяться; в лидеры выйдет кузовная электроника с предполагаемым объемом продаж в 6,9 млрд. долл. На системы управления двигателем и автомобилем придется 6 млрд. долл., на мультимедийные системы — 1,4 млрд. долл., а на системы безопасности и охраны — 2,8 млрд. долл. Дело в том, что западный мир в значительной степени уже решил экологические проблемы, связанные с автотранспортом, и все больше и больше внимания уделяет безопасности движения и его комфорту. Доля полупроводниковых приборов в стоимости автомобиля будет расти со среднегодовыми темпами 9%. Любопытно, что ниши дискретных устройств и особенно дисплеев будут таять, как шагреневая кожа, а вот удельный вес «умных» датчиков на твердотельных электронных схемах, способных устанавливать и поддерживать связь со схемами управления, почти удвоится. Соответственно и годовые темпы прироста продаж составят: дискретные приборы — 6%, дисплеи — 4%, датчики — более 20%. Вообще говоря, на смену автомобильным компьютерам, дисплеям и прочим электронным системам идут надежные и недорогие, более точные и интеллектуальные датчики.

Безусловно, рынок автомобильной электроники не представляет собой единого целого. Поставки полупроводниковых приборов теснейшим образом «привязаны» к модульным системам, используемым производителями автомобилей. Для повышения эффективности электронных систем стандарты постоянно видоизменяются, делая возможным применение более универсальных и менее дорогих микросхем. Самым ярким примером такой политики является сетевая система с мультиплексированием каналов, позволяющая объединить все используемые в автомобиле подсистемы.

Автомобиль — это сеть

Сроки разработки и внедрения автомобильной и стандартной бытовой электроники всегда были неодинаковы; для бытовой электроники сроки эти, естественно, короче. Это приводило и до сих пор приводит к тому, что в автомобилях практически не используется современная техника, и фактически полупроводниковая «начинка» автомашин имеет приличный — по меркам мира микроэлектроники — возраст.

Разумеется, подобное положение вещей необходимо исправлять. Известный лозунг корпорации Sun Microsystems «компьютер — это сеть» активно примеряют и к автомобильной электронике. Уже сейчас активно используются электронные шины данных интеллектуальных транспортных систем (IBD), позволяющие улучшить обмен информацией между различными автомобильными системами и, что еще важнее, облегчить установку новой электроники. Эти устройства поддерживают последовательный коммуникационный протокол, позволяющий без особых проблем подключать новую аппаратуру к сети автомобиля. Тем самым устраняется ситуация, когда производители бытовых изделий были вынуждены снабжать свою продукцию всякий раз новыми интерфейсами, в соответствии с внутренними сетями конкретного производителя автомобилей. Второе преимущество изделий, созданных по принципу IBD, заключается в том, что к подобным устройствам предъявляются значительно менее жесткие эксплуатационные требования, поскольку их работа не создает помех осуществлению основных функций управления автомобилем или работе систем безопасности.

Конечно, IBD будут использоваться практически всеми производителями автомобилей, даже несмотря на то, что архитектура разрабатываемого для них программного обеспечения в Европе и Азии может отличаться от американской. Как предполагают, IBD будет способствовать быстрейшему внедрению электроники в среду автомобиля, а значит, приведет к расширению использования электроники, повышению конкуренции на рынке встраиваемых автомобильных электронных систем и, наконец, к снижению их стоимости.

Реальный сдерживающий фактор на пути массового применения современных электронных систем в настоящее время, как это ни парадоксально, заключается в том, что производители автомобилей, осознавая, что запуск в производство новых видов машин — весьма и весьма дорогая вещь, желают убедиться в востребованности встраиваемой в них электронной начинки. Они хотят быть уверены в этом еще до того, как новейшие электронные устройства войдут в серию. Применение же идей IBD позволит изготовителям автомобильной электроники продавать устройства, разработанные по наиболее перспективным технологиям.

Осенью 2000 года два автомобильных гиганта — BMW и DaimlerChrysler и две ведущие микроэлектронные компании — Motorola и Philips Semiconductors объявили о совместном решении создать консорциум FlexRay. Цель этого проекта — создание стандарта быстродействующей автомобильной аппаратуры управления с обменом информацией по автомобильной сети (система x-by-wire). FlexRay обещает расширить набор стандартов внутримашинных сетей, таких как CAN, LIN, MOST. В Motorola и Philips намерены создавать интегральные схемы передачи данных на канальном и физическом уровнях.

Коммуникационные системы стандарта FlexRay позволят передавать информацию как в синхронном, так и в асинхронном режимах со скоростью порядка 10 Мбит/с. Передача информации будет детерминированной, с фиксированным временем ожидания сообщения и защитой от случайных помех. Данная технология предусматривает тактовую синхронизацию на базе глобального системного времени; среди ее несомненных плюсов — исключительно быстрое обнаружение ошибок и немедленное оповещение о них.

Внутренние проблемы автомобиля

Постоянное увеличение удельного веса электронных систем в автомобилях порождает проблемы с обеспечением их электроэнергией. Это затрудняет использование в полном объеме новых компонентов электронного управления тормозами, стартером, генератором, клапанами и т.д.

Чтобы устранить эти трудности, через пару лет предлагается перейти на новый стандарт электропитания, в соответствии с которым напряжение аккумулятора будет увеличено с 12 до 36 В, а генератора — с 14 до 42 В. Кроме того, использование этого стандарта может принести значительную выгоду от снижения себестоимости двигателей и силовых приводов, а вес указанных агрегатов может быть снижен на 25%. Еще один плюс — возможность снизить порог всплесков напряжения от генератора ориентировочно до 20 В; сейчас же полупроводниковые приборы должны выдерживать всплески напряжения до 60 В.

Однако введение таких норм не будет беспроблемным: могут начаться трудности с одной из важнейших систем автомобиля — фарами. Дело в том, что для обеспечения нужной силы света необходимо иметь ту же самую мощность ламп накаливания, а при повышении напряжения для получения той же самой мощности следует снизить ток в нити накаливания. Снижение тока, в свою очередь, приведет к пропорциональному уменьшению диаметра нити накаливания. В то же время уже сейчас вольфрамовые нити накаливания достаточно тонки, и их дальнейшее утоньшение может привести к нестабильной работе фар — например, при вибрации автомобиля, что, конечно, недопустимо, ведь идеальных дорог еще никто не придумал и не построил.

Безусловно, применение нового стандарта не принесет и прямых выгод с точки зрения стоимости полупроводниковых приборов — хотя бы потому, что необходимая переделка электрической системы внесет существенные изменения в их конструкцию. Во что это выльется, никто пока не подсчитывал.

Общение с внешним миром

Навигационное оборудование и интеллектуальные транспортные системы (ITS) во всем мире стали объектами самого пристального интереса. Подобное оснащение помогает решить многие проблемы — сократить время транспортировки, получить информацию о дорожно-транспортных происшествиях, оценить степень загрязнения окружающей среды и проч. Использование ITS повышает пропускную способность трасс и безопасность движения, увеличивая информированность водителей о текущей и ожидаемой транспортной ситуации. ITS включает элементы, которые поддерживают связь с транспортными средствами, электронные подсистемы сбора и обработки информации о транспортных потоках, а также средства транслирования этой информации в целях управления транспортными потоками.

В ближайшее время большинство автомобильных электронных систем, которые сопрягаются с информационными системами и системами управления движением автотранспорта, будут включаться в состав IBD или аналогичных системных шин данных. Однако общепринятого, единого подхода к интеграции автомобильной электроники в мире нет, поскольку существуют различия в методах конструирования и использования автомобилей в Америке, Японии, Европе и других регионах. А это отражается на требованиях к автомобильной электронике. В США, например, три крупнейших автомобильных концерна сейчас способны конкурировать в любых подходах к интеграции электронных автомобильных систем. В Европе же ряд независимых поставщиков автомобильной электроники поддерживает разных производителей автомобилей в разных странах, ввиду чего здесь имеется чрезмерно широкий разброс требований к электронным системам. Осознавая опасность такой ситуации, европейцы в настоящее время прикладывают значительные усилия по конструированию единой технологии автомобильной шины данных. Если ее удастся создать, то при установке новой электронной аппаратуры в автомобиль не будет никаких проблем — поставил и поехал!

Поделитесь материалом с коллегами и друзьями

Источник Источник Источник http://www.rbc.ru/economics/10/07/2019/5d2478bc9a7947fb4f267654

Источник Источник http://www.osp.ru/cw/2001/43/46124